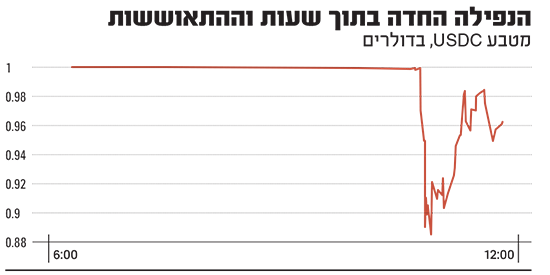

גלי ההדף של קריסת SVB מגיעים גם לשוק הקריפטו: ההשלכה המידית הייתה נפילה של אחד מהמטבעות היציבים - ה־USD COIN (USDC), המטבע השני בגודלו בשוק המטבעות הדיגיטליים. לאורך סוף השבוע, המטבע צנח - כשבשפל שוויו הגיע ל־88 סנט בלבד (אך מאז התייצב ושב לשווי של 96 סנט). בנוסף לכך, גם המטבעות המובילים, הביטקוין והאת'ריום, נפלו בחדות לאחר שנודע על הבעיות בבנק וההשפעות על המטבעות היציבים.

מה הן הסיבות לקריסה המהדהדת של מטבע USDC ומה ניתן ללמוד מכך על שוק הקריפטו המבוזר בכללותו?

מה גרם לצניחת המטבע המבוזר?

המטבעות היציבים (Stablecoins) אינם מטבעות דיגיטליים רגילים, אלא הם מגובים במטבע פיאט - כלומר, מטבעות ששערם צמוד למטבע "אמיתי" כלשהו - דולר, אירו וכדומה. המטבעות היציבים הפכו לשחקנים עיקריים בעולם הקריפטו, ולצד אי נוחות גלויה מצד הרגולטור בשאלת הכיסוי - הם מבטיחים מטבע מסוים שערכו צמוד לדולר או לכל מטבע פיאט אחר, אם ברגע האמת יש לחברה שהנפיקה אותו את הרזרבות המתאימות על מנת לעמוד בהתחייבויותיה למחזיקי המטבע.

מטבע ה־USDC היה מגובה בדולר, ומאז 2008 הוא שמר על יחס של אחד לאחד עם המטבע האמריקאי. בכדי לשמור על יחס זהה, החברה המנפיקה את המטבע הדיגיטלי - במקרה הזה חברת סירקל (Circle) - מחזיקה בגיבוי של דולרים רבים בבנקים אמיתיים.

כמו הבנקים השונים, המטבעות היציבים הללו נתונים לחסדי השוק. משמע, אם מחזיקי המטבע אינם מאמינים שיש מספיק דולרים בשביל לגבות את המטבע, הם יבחרו להחליף אותו במטבע אחר, יציב יותר. כך, כשהם נוהרים להמיר את המטבע, הם בפועל גורמים לצניחה בשווי המטבע - כפי שהיה במקרה של USDC.

הצעד שמנע את קריסת המטבע

חברת סירקל, שכאמור הנפיקה את מטבע ה־USDC, ציינה כי בנק הסיליקון ואלי (SVB Financial Group) מחזיק ב־3.3 מיליארד דולר (מתוך 9 מיליארד דולר בסך הכל) שהיא הפקידה בו. לפי גורמים בתעשייה, ב־24 השעות מאז שהחל המשבר ב־SVB, יותר מ־2 מיליארד דולר הוחלף או הומר - מה שהוביל לצלילה חדה בשווי המטבע המבוזר, שצנח ביותר מ־10% ביום שבת לשווי של 88 סנט בשפל.

בתגובה, CIRCLE הודיעה שהיא מושכת את פיקדונותיה מהבנק. בהמשך, אף הכריזה המנפיקה כי תמשיך לגבות את המטבע, מה שהחזיר את שווי המטבע לרמות 96 סנט לדולר - כך שנראה שאמון המשקיעים לא נעלם לחלוטין.

אדם בניון, שותף מייסד של קרן ההון סיכון קוליידר, מספר לגלובס שלאור התגובה המהירה של סירקל, המטבע התייצב ושב לשווי של 96 סנט יומיים לאחר קריסתו.

"בסופו של דבר, אם לחברה המנפיקה יש מספיק הון, גם אם השוק יבוא ויגיד שהמטבע שווה 70 סנט, החברה המנפיקה יכולה להגיד שהיא ממשיכה להביא בעבורו דולר אחד, כך שהמטבע שומר על היציבות של ללא קשר לשוק", אומר בניון.

התקופה הקשה בקריפטו: מסחרור אחד לאחר

איתי אבנרי, משנה למנכ"ל בחברת המסחר בנכסים דיגיטליים INX, מתייחס לקשר בין משבר הבנקים המסורתיים לבין נפילת המטבע: "ברגע שהתחילו לחשוש מיכולות הגיבוי של המטבע, ניתן לראות שהוא החל לצנוח. היה לחץ על ה־USDC בעקבות המשבר בבנק SVB שהחל את הצלילה הזו".

שווי המשקל בין יציבות הבנקים המסורתיים לעולם הקריפטו המבוזר, מוכיח את הקשר ביניהם ולעיתים את התלות ההדדית זה בזה. אבנרי מציע פתרון לבעיה, שכפי שאנחנו רואים היא קיימת, והוא משמורת עצמית (Self-custody) - לפיו חברות מחזיקות ביטחונות של עצמן בעצמן. פתרון זה כבר קיים בעולמות של ניירות ערך דיגיטליים.

המשבר של SVB אינו היחיד שהכה בענף הקריפטו. העולם המבוזר ממשיך לסבול ממסלול של סחרור, שגרם לו לאבד 2 טריליון דולר בסך הכול מאז נובמבר 2021. הסחרור הזה שגרם לסדרה של אירועים חריגים, כמו נפילת המטבע היציב TerraUSD וקריסת בורסת FTX של סם בנקמן פריד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.