בן ברננקי/ צילום: רויטרס, Jonathan Ernst

לפני שבועיים עשה הפדרל ריזרב סיבוב פרסה דרמטי. לאחר שנים של הצהרות בדבר נורמליזציה בשערי הריבית והקטנה של מאזנו, קרי אי חידוש קניית האג"ח המגיעות לפירעון, הוא הודיע כי לא יהיו עוד העלאות ריבית השנה וכי הריבית הריאלית תישאר בסמוך לאפס במונחים ריאליים. כמו כן צמצום המאזן של הבנק יוקטן משמעותית וייעצר לחלוטין בקיץ.

זה היה שינוי כיוון משמעותי בהצהרות הפד, והוא בא בדיוק במלאת עשר שנים להכרזה שלו על תוכנית ההרחבה הכמותית הראשונה. מאחר שנראה כי אנחנו נכנסים לעידן חדש של הרחבה לנצח, כדאי לבחון את תוצאות ההרחבה הקודמת.

כשבועת האשראי למגורים התפוצצה

בקיץ 2008 התפוצצה ברעש גדול בועת האשראי למגורים בארה"ב. פיצוץ הבועה איים על יציבות המערכת הפיננסית העולמית כולה.

הפאניקה שאחזה בבנק המרכזי האמריקאי הייתה מובנת. יו"ר הפדרל ריזרב דאז, פרופ' בן ברננקי, היה תלמיד וחוקר מובהק של תקופת השפל הגדול של שנות השלושים. כמו מילטון פרידמן, אבי האסכולה המוניטריסטית, גם ברננקי סבר כי הסיבה העיקרית להתדרדרות כלכלת ארה"ב לשפל ההוא הייתה אי התערבות הפדרל ריזרב בעת ההיא.

לאחר אירועי קיץ 2008 הגיעה מבחינת ברננקי ההזדמנות לפרוע את השטר וליישם את התיאוריות שעליהן שקד כל חייו המקצועיים.

שלוש האמונות שהובילו לטעות

ביסוד התיאוריה שבה החזיק יחד עם כל הבנקאים המרכזיים מאז שלהי המאה העשרים, עמדו שלוש אמונות. הראשונה גרסה כי הורדה בריבית מביאה תמיד לגידול בצמיחה. זה נשמע טריוויאלי והגיוני להפליא: הריבית יורדת, עסקים נוטלים אשראי, הם מגבירים את הפעילות העסקית, הצמיחה עולה, החוב מוחזר, ובא לכלכלה גואל.

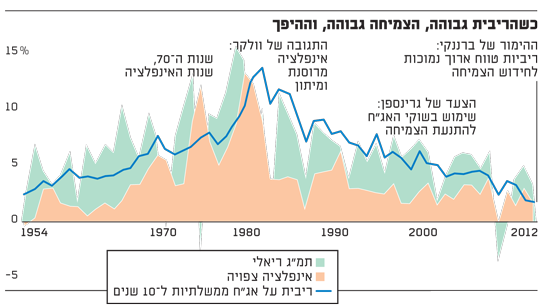

יש רק בעיה אחת עם האמונה ההגיונית הזו, אין לה בסיס במציאות. ליתר דיוק, בפועל המציאות הפוכה. בטווח הארוך הורדת הריבית והגידול באשראי שהיא מביאה, דווקא פוגעים בצמיחה, ולא להיפך. ואף שזה נשמע בניגוד לאינטואיציה, העובדות לאורך יותר מחמישים שנה הן חד משמעיות (ראו תרשים) - הצמיחה החלשה ביותר התקיימה בעשור שבו שררה סביבת ריבית אפס, והצמיחה הגבוהה שררה דווקא בעשורים שבהם הייתה הריבית בסביבות 5%.

כך למשל הריבית על איגרות החוב של ממשלת ארה"ב ל-10 שנים, שהיא בסיס הריבית בכל המשק ובעיקר בסקטור העסקי ובסקטור הנדל"ן, נעה בשנות השישים בין 4% ל-6%, והצמיחה עמדה על כ-6%. בשנות התשעים הריבית עמדה על כ-6% והצמיחה על כ-4.5%. לעומת זאת, הצמיחה הנמוכה ביותר ב-60 השנים האחרונות, כ-1.8%, התקיימה דווקא בעשור האחרון, כאשר הריבית הייתה בשפל שלא היה כמוהו, ועמדה על כ-1.5% לאג"ח ממשלתיות ל-10 שנים.

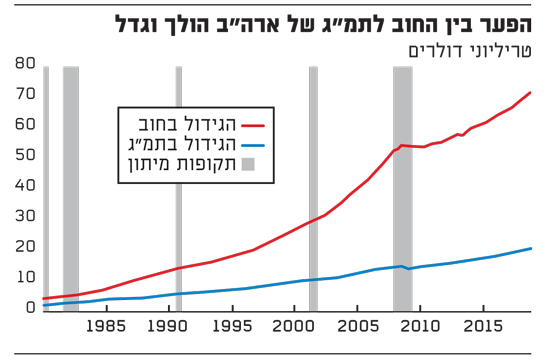

גם ניתוח היחס בין החוב - תוצאת הריבית הנמוכה, לתוצר - תוצאת שיעור הצמיחה, נותן תוצאות דומות. לכאורה, על פי האמונה הראשונה, גידול בחוב היה צריך לייצר גידול בצמיחה, ולא היא. ככל שהחוב גבוה יותר, כך הוא מייצר פחות תוצר חדש, ולא יותר.

כפי שניתן לראות בגרף המצורף, ככל שגדל החוב, הפער בינו לבין הגידול בתוצר גדל, ולא הצטמצם. במילים פשוטות, ריבית נמוכה אכן מעודדת גידול בחוב, אך הפלא ופלא - יותר גידול בחוב מביא לפחות גידול בתוצר, ולא להיפך.

לעובדה זו, הנראית על פניה "לא הגיונית", יש כמה סיבות. העיקרית שבהן היא כי ריבית זולה מייצרת אשליה של עודף משאבים. עודף כזה מייצר דווקא בזבוז משאבים והשקעות סרק, במקום גידול אמיתי שאמור להוות את המקור להחזר האשראי והריבית עליו.

לאורך זמן עודף משאבים כזה גם מעודד חוסר יעילות מבני, זאת הואיל וכל אתגר וצורך לשינוי, הנובע מחוסר יעילות ומחוסר חדשנות ניתן לכסות בתחבושת האשראי הזול. לא זו אף זו, אשליית עודף המשאבים בגין הריבית הנמוכה מייצרת לא רק השקעות סרק, אלא גם מעודדת אשראי צרכני רחב היקף. אשראי כזה בהגדרה אינו מייצר מקור להחזר ואין הוא אלא בבחינת צריכת העתיד בהווה. צריכה כזו יכולה להיות ממומנת רק באמצעות קיצוץ ההוצאות, קרי צמצום, כאשר העתיד מגיע, אלא אם המשק בכללותו צמח כל כך, שהוא יכול גם להחזיר את החוב והריבית בגינו וגם להמשיך להגדיל את הצריכה.

במשק הנאנק תחת חובות ענק ובו הצמיחה הולכת ויורדת, נס כזה אינו קורה, וכך מימון החוב והחזרתו יכולים להתרחש רק מקיצוץ ברמת החיים, קרי התכווצות, או מנטילת חוב חדש שרק מחריף את התהליך.

כך למשל בחמש השנים האחרונות גדלו חובות כל הסקטורים במשק האמריקאי ביותר מ-10 טריליון דולר, לכ-72 טריליון דולר. התמ"ג, לעומת זאת, גדל בכ-3 טריליון דולר בלבד, וזאת בסביבת הריבית הנמוכה בהיסטוריה. עלות הריבית, נמוכה ככל שתהיה, על חוב של 72 טריליון דולר תעמוד על לפחות 2.2 טריליון דולר, אך המשק האמריקאי ייצר בשנה האחרונה נכסים חדשים (גידול) של בקושי טריליון אחד, קרי פער של 1.2 טריליון לפחות בין הריבית על החוב לבין הגידול, קרי המשאבים החדשים לתשלום הריבית.

וזהו כאמור החזר הריבית בלבד, ללא כל החזר של קרן. מאיפה יבואו אותם 1.2 טריליון דולר החסרים לתשלום הריבית? אם לא מקיצוץ של 1.2 טריליון דולר בהוצאות רמת החיים (כ-5% מהתמ"ג), יכול תשלום הריבית לבוא רק מגידול נוסף בחוב, וזאת עוד לפני גידול פנימי בחוב בגין הוצאות חדשות, כמו הגירעון הממשלתי המתרחב.

אם כן, הפחתה מתמשכת בריבית מגדילה את החוב ומקטינה יחסית את הצמיחה. שני אלו מכניסים את המשק לסחרחורת מוות, שבה עליו להתכונן בעתיד לשפל גדול עוד יותר לכיסוי "צריכת העתיד בהווה", או להמשיך לממן את החוב שלא ניתן לפורעו היום באמצעות חוב חדש וגדול עוד יותר, שלבטח לא ניתן יהיה לפורעו בעתיד.

הסיבה שלא היה אפשר לשכנע את הבנק המרכזי בנכונות העובדות הפשוטות והידועות האלו, קשורה לאמונה השנייה שעמדה ביסוד ההתנהלות של הבנק, האמונה כי גידול מתמיד בכמות הכסף הוא דבר טוב, או "אינפלציה חיובית" כלשונו.

מקור האמונה הזאת, רשמית לפחות, הוא בתיאוריה מיושנת משהו המכונה "עקומת פיליפס", קונספט שזיהה יחס הפוך בין אבטלה לאינפלציה, קרי גידול בתעסוקה מביא בהכרח לגידול באינפלציה, ולכן אם המשק רוצה תעסוקה מלאה עליו להיות מוכן לאינפלציה "חיובית".

אך דומני שהאמונה באינפלציה חיובית נובעת ממקור ציני הרבה יותר, שאותו היטיב להסביר הכלכלן ג'ון מיינרד קיינס בספרו "התיאוריה הכללית של תעסוקה, ריבית וכסף". לדברי קיינס, קל לגרום להעלאת מחירים מאשר להוריד את השכר של העובדים, למרות שהתוצאה זהה. ובהרחבה, קל מאוד לשחוק את החוב ולהעלות את המיסים באמצעות שחיקה בערך הכסף מאשר בכל דרך אחרת.

האמונה השלישית היא השאפתנית מכולן, וגם זו שיש לה הקשר הרופף ביותר למציאות. לפיה, הבנק המרכזי יכול להרחיב בעת מצוקה ולצמצם בעת שפע. אמונה זו לא רק סותרת את הנתונים, היא סותרת גם את טבע האדם עצמו. מלבד מקרים ספציפיים יוצאי דופן, כמו זה של פול וולקר, יו"ר הפד בשנות ה-70 של המאה שעברה, שפיקח על העלאת הריבית ועצירת האינפלציה בתקופת כהונתו כנגד כל הלחצים הפוליטיים והתקשורתיים. הכלל הרגיל הוא כי קבוצות בני אדם לא יבחרו בדרך שתגרום להם כאב ודאי בטווח הקצר כדי למנוע כאב תיאורטי גדול יותר בטווח הארוך. בהצהרות כן, במעשים אף פעם לא.

גם כאן לקיינס הייתה אמירה מאירת עיניים שהסבירה מעט מנטייה זו: "הטווח הארוך הוא מדריך שגוי לניהול ענייני השעה", הסביר, "אחרי הכול בטווח הארוך כולנו מתים".

ברננקי מפעיל את מכונת הדפוס

וכך, נאמן לתיאוריה, פנה יו"ר הפד ברננקי במארס 2009 לתת למשק מנה גדושה משיקוי פלא שיעזור לו להיחלץ מהמצב הקשה שאליו נקלע.

באמצע מארס הופיע ברננקי בתוכנית החדשות "60 דקות", והסביר: "אנחנו מדפיסים עכשיו כסף... אך כשהכלכלה תתאושש אנחנו נהפוך את התוכניות האלו ונעלה מחדש את שערי הריבית".

הנכסים שהפד רוכש עתה בכסף המודפס, הסביר ברננקי, יחזרו להיות כסף בידי הפד, (לכן) הם זכות, קרי נכסים-הלוואות במאזן הבנק המרכזי ולא סתם הדפסה.

ב-18 במארס 2009 החליטה ועדת השוק הפתוח של הבנק המרכזי לעבור מצעדי חירום אקראיים למדיניות, ועל פיה "להגדיל את מאזן הפד (קרי לייצר כסף) עד כדי 1.25 טריליון דולר, ובו לקנות 750 מיליארד דולר של איגרות חוב מגובות במשכנתאות וכן 300 מיליארד דולר של איגרות חוב ממשלתיות". מטרת הצעד האחרון, מימון הגירעון הממשלתי המתרחב, הייתה להביא להקטנה של הריבית לטווח בינוני וארוך, המושפעת מאוד מביקוש הממשלה לכסף למימון גירעונותיה.

וכך באה לעולם תוכנית "ההרחבה הכמותית" (Quantitative easing ,QE), ובמסגרתה קנה הבנק המרכזי מידי הבנקים את ה"נכסים הרעילים", קרי איגרות החוב מגובות המשכנתאות שיצרו את בועת הנדל"ן ואת משבר 2008, והעביר בתמורה למאזני הבנקים כסף חדש, נקי וצח ממכונת הדפוס.

הרחבה, הרחבה ועוד הרחבה

עם ההחלטות האלה נפתחו הסכרים באופן סופי ומוחלט, והיו"ר ברננקי קיבל יד חופשית לתוכניות התמרוץ שלו. בעקבות תוכנית ההרחבה הראשונה באו "הרחבה כמותית 2" ו"הרחבה כמותית 3", שבמסגרתן קנה הפד טריליוני דולרים של איגרות חוב ממשלתיות. בתוך שנים ספורות גדל מאזן הבנק, כלומר סך האג"ח שהוא קנה, לכ-4.5 טריליון דולר, ובעקבות כך הריבית על האג"ח הממשלתיות לעשר שנים ירדה לשפל היסטורי של 1.4%.

בהיבט החברתי הפד, בעקיפין, הביא לעולם שמאל כלכלי צעיר ואגרסיבי שעשוי בקרוב להשתלט על אמריקה. איך זה קרה?

ובכן, לתוכנית ההרחבה הכמותית הייתה גם מטרה חשובה עקיפה, היא נועדה לנפח את מחירי הנכסים ולייצר "אפקט עושר" שיעודד צריכה. ניפוח הנכסים יצר פער גדל והולך בין אלו התלויים בשכר עבודה, שנותר קפוא לאורך כל עשר השנים, לבין אלו שרוב הכנסתם באה מרווחי הון למיניהם. הפער הזה היה גם פער דורי. בעוד חלק ניכר מהבייבי בומרס נהנה מהזינוק בערך הנכסים ומהכנסותיו מהם, הדור הצעיר, המילניאלס, שהכנסותיו נובעות בעיקר משכר, נאנק תחת עול גדל והולך של עלות הנכסים, ובעיקר הנדל"ן.

המודל הזה לא יכול היה להתקיים לאורך זמן, ותוצאותיו הפוליטיות לא איחרו לבוא. על פי סקר של מכון פיו (Pew Research Center) ממארס 2018, כ-57% מהמילניאלס אחזו בדעות ליברליות (שם אמריקאי לשמאל) בעוד רק 12% אחזו בדעות שמרניות-ימניות. 67% מהמילניאלס תמכו בהנהגת תוכנית בריאות ממשלתית, ו-57% ביקשו להגדיל את הוצאות הממשלה על פרויקטים ציבוריים.

תוכנית ההרחבה והפערים הכלכליים שהיא יצרה, הביאו אפוא לעולם לא רק נשיא פופוליסט חסר עקרונות (מלבד החומה עם מקסיקו) כדונלד טראמפ, אלא גם דור שלם של צעירים המבקשים להפוך לחלוטין את הסדר החברתי והכלכלי בארה"ב. עם אלה נמנה גם מחזור חדש של פוליטיקאים (הדמוקרטים החדשים) המבקשים לקחת חזרה מבעלי ההון את מה שהם חשים שנלקח מהם, שלא בצדק. באותה הזדמנות הם מבקשים חגיגית גם להוסיף עוד ועוד מגה-תוכניות ממשלתיות, קרי הוצאות עצומות, לממשלה שכבר עתה היא דה-פקטו פושטת רגל.

בינתיים הבית הלבן הגיש הצעת תקציב לשנת 2020 (שנת הכספים מתחילה באוקטובר 2019) בסכום אסטרונומי חסר תקדים של 4.7 טריליון דולר. התקציב בנוי על הנחת צמיחה דמיונית של 3%. גם כך הוא חושף פער של לפחות 1.5 טריליון דולר בין ההכנסות היום לבין ההוצאות המתוכננות, וכל זאת עוד לפני ה"מהפכה הירוקה" ו"האוניברסיטאות בחינם" של הרוב הדמוקרטי החדש.

כאשר המשק האמריקאי יגלוש למיתון גם באופן רשמי, אי שם לפני הבחירות לנשיאות בנובמבר 2020, ההכנסות ממיסים יצנחו לפחות בחצי טריליון דולר והגירעון ירחף לו בסביבות 2-2.5 טריליון דולר. גירעון עצום כזה ידחוף את שערי הריבית מעלה-מעלה, מה שיחריף את המיתון עוד יותר, שיגביר את הגירעון שוב, שיעלה את הריבית, שיחריף את המיתון, וחוזר חלילה במעגל אימה קלאסי של התנפצות בועת אשראי.

כאשר בחוץ מיתון ושפל כלכלי ובממשל יושבים פוליטיקאים המבקשים ליישם פתרונות פופוליסטיים ותוכניות ממשלתיות הזויות ויקרות, וגם שורה ארוכה של מיסים חדשים, רק דבר אחד יוכל למנוע קריסה מיידית חדשה - הדפסה מסיבית על ידי הפד למימון גירעונות העתק של הממשלה. כבר היום מתבטאים ראשי הפד כי הרחבה כמותית לעד היא העתיד.

מאחורי כל הממבו ג'מבו הכלכלי והביטויים המעורפלים מבית מדרשו של הפד, ביטויים שרוב בני האדם מתקשים להבינם, ובמתכוון, נמצאת מציאות פשוטה למדי. המבנה הפוליטי-חברתי שאמריקה מקיימת אינו יכול לספק לאורך זמן את רמת החיים שהאמריקאים, פוליטיקאים כאזרחים, רוצים לעצמם. אי אפשר שתתקיים גם ממשלה שהיא תמנון רב זרועי, האוכלת 42% מהתמ"ג באינסוף דרכים, המשקיעה טריליונים בשלל פרויקטים בזבזניים, כמו גם באינסוף סובסידיות ומתנות למקורבים, ובאותו זמן גם להימנע מגלישה לבור של חוב שאין ממנו מוצא.

אי אפשר גם לחיות על זרימה לא נגמרת של טלוויזיות, מחשבים, סמארטפונים ושאר מוצרי צריכה בזיל הזול מסין המיוצרים בעלות עבודה של עשרה דולרים ליום ומשולמים בנהר של דולרים של חוב ממכונת הדפוס, וגם להאמין כי ניתן לקיים תעסוקה אמיתית במדינות המערב התיכון.

אי אפשר גם לנפח בועות נכסים בכסף שהפד מדפיס והבנקים מייצרים כהלוואות תוך מניפולציה מקיפה במחיר הכסף (הריבית), וגם לקיים חברה מתפקדת שאינה נקרעת במאבקים בין המיעוט המתעשר מהבועה לבין רוב האזרחים השוקעים עוד ועוד בחוב.

אי אפשר גם להבטיח לבוחרים הבטחות גרנדיוזיות שלא ניתן לקיימן ובטח לא לאורך זמן, רק כדי להיבחר, וגם לנסות אחר כך לקיימן מבלי לדרדר את המדינה לפשיטת רגל כלכלית ומוסרית.

בפני אמריקה עמדו שתי אפשרויות פשוטות: להתאים את רמת החיים וההוצאות שלה למבנה הפוליטי-חברתי שבחרה לקיים, או לחזור להיות מדינה יצרנית עם ממשלה קטנה וכלכלה חופשית וצומחת היכולה לתמוך ברמת החיים שהיא מבקשת לתושביה. שום מכונת דפוס לא תוכל לאורך זמן לגשר על הפער בין שתי האופציות. מאחר שלאמריקה הייתה וישנה הפריבילגיה ההיסטורית שהדולר הוא מטבע הרזרבה העולמי, ולכן היא יכולה להדפיס את חובותיה ואף לקנות סחורות ברחבי העולם בניירות שהיא מדפיסה, רגע האמת, שבכל כלכלה אחרת היה מגיע כבר מזמן, הצליח להידחות לאורך שנים. אבל בסופו של דבר גם אמריקה לא תוכל לבטל את חוקי הגרביטציה.

הכלכלה ממשיכה להיות שבירה

מה הלאה? כעבור עשר שנים ו-4 מיליארד דולר של הרחבה כמותית (בנוסף ל-14 טריליון דולר של חובות בסקטורים האחרים), שלוחת הפדרל ריזרב באטלנטה מעריכה כי ברבעון הראשון של 2019 יעמוד הגידול השנתי על 0.2%. זאת לאחר גידול אנמי לגמרי של כ-2% בחמש השנים האחרונות.

משמעות הדברים האלו ברורה: עשר שנים לאחר הבטחתו של ברננקי כי מדובר בצעדי חירום זמניים שישתנו בעתיד, הכלכלה האמריקאית נמצאת במצב של חולשה מבנית וכרונית ותלויה בכסף מודפס ובריבית אפס כדי להמשיך ולקרטע, אפילו לפי הפד עצמו.

אם בשנים 2017 ו-2018 הבנקים המרכזיים לא יכלו לקיים את הבטחותיהם לנורמליזציה, הם לא יוכלו לנרמל לעולם. במילים אחרות, כל האמונות, הקונספציות וההבטחות שהביאו אותנו ואת הפד עד הלום, עפו דרך החלון והתפוגגו, וכל שנותר הוא להחזיק חזק, לעצום עיניים ולדמיין כי עוד כסף מודפס ועוד מניפולציה בשערי הריבית יצליחו במקום שבו הם נכשלו בעשר השנים האחרונות.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com