לאחר שנה מצוינת למשקיעים, בעיקר בבורסות חו"ל שהניבו תשואה פנטסטית (הבורסה בת"א פיגרה הרבה מאחור), נתקל מי שמבקש לבנות לעצמו תיק השקעות ל-2024 בקושי גדול לחזות לאן הולכים השווקים. סימני השאלה תקפים הן לגבי הכלכלה המקומית, לנוכח המלחמה המתמשכת והיקרה, והן לגבי הכלכלה הגלובלית שמושפעת מזעזועים גיאופוליטיים, דוגמת מתקפות של החות'ים בים סוף שמשבשות את הסחר הבינלאומי.

● עם הפסדים ושווי אפסי: בית ההשקעות שצפוי להיכנס לבורסה בדלת האחורית

● הקאמבק של אלטשולר שחם, הנפילה של כלל ביטוח: מה עשו קופות הגמל שלכם השנה?

לנוכח התמונה הכלכלית המורכבת, ביקשנו מצחי דביר, מנהל השקעות בקופות ענפיות במיטב ניהול תיקים, להמליץ על תיק של רבע מיליון שקל. דביר מציין כי "אנו נמצאים לאחר שנה שהאינפלציה נמצאת במגמת ירידה עקבית, לכיוון תוואי יעדי הבנקים המרכזיים. במקביל שוקי המניות בעולם חוו מהלך עליות מרשים שנסמך על חברות הבינה המלאכותית (AI) וביצועים פיננסיים מרשימים של חלק נרחב מחברות הטכנולוגיה".

מכאן ש"התרחיש המרכזי מגלם עולם שנמצא כיום אחרי השיא של אינפלציה והעלאות ריבית. מחד מחירי המניות משקפים תרחיש אופטימי של ירידה בשני הפרמטרים הללו, ומאידך שוק האג"ח מתמחר הורדות ריבית אגרסיביות אף יותר, על רקע תחזית פסימית לגבי תפקוד הכלכלה בהמשך".

לכן, לדברי דביר, כאשר באים לבנות תיק השקעות "נדרשת ההבנה שנצטרך להגיב לפי ההתפתחויות בהמשך השנה באחד האפיקים שמתמחר טעות. את הדיסוננס הזה ניתן לפתור רק על ידי הסתכלות נפרדת על האפיק המנייתי ועל האפיק האג"חי, שכרגע 'לא מסכימים' אחד עם השני.

"לפיכך ננסה לעבוד עם ההנחות שיותר סבירות קדימה, הכוללות אינפלציה מתמתנת, שנת בחירות במדינות דומיננטיות והורדות ריבית, אך זאת ללא ידיעת העוצמה והמהירות. על בסיס הנחות אלה נשתדל לבסס תיק שמקבע תשואות ריבית גבוהות להמשך, עם שיעור מניות לא דפנסיבי מדי".

רוב התיק המומלץ באג"ח

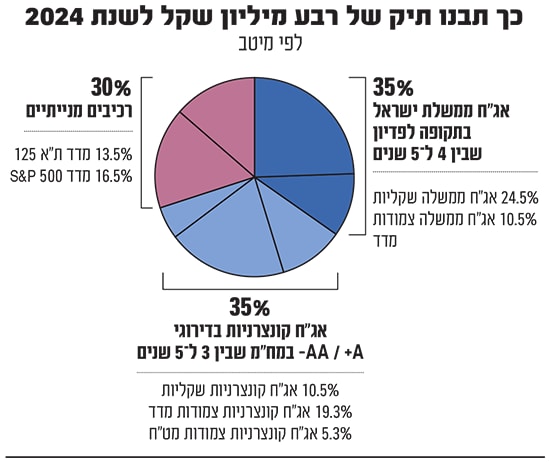

קצת יותר משליש מהתיק (35%) שעליו ממליץ דביר יושקע באג"ח ממשלת ישראל. "נרצה להשקיע באג"ח ממשלתיות עם תקופה לפדיון של 4-5 שנים. זאת על מנת לקבע את התשואות בהן הנושקות ל-4% לאורך תקופה של מספר שנים, או ליהנות מרווחי הון שינבעו מהורדות הריבית. החלק הממשלתי ישמש לנו כעוגן בתיק. בחלק זה נחזיק כ-70% (25% מסך התיק) באפיק השקלי, והיתרה, עוד 30% (או 10% מסך התיק) תהיה באג"ח ממשלתיות צמודות מדד כמרכיב הגנתי. זאת משום שציפיות האינפלציה עומדות כיום על קצת יותר מ-2.5% בטווחי מח"מ (משך חיים ממוצע) בינוניים, שזה תמחור אינפלציה די סביר, תחת הנחת עבודה שהריבית כבר לא תחזור לרמות אפסיות שהכרנו בעבר".

עוד 35% מהתיק המומלץ יושקעו באג"ח קונצרניות (שמנפיקות חברות). לדברי דביר "ברכיב זה נחזיק כ-30% (10% מסך התיק) בקונצרניות השקליות, עוד 55% (20% מסך התיק) בצמודות מדד, והיתרה בקונצרניות צמודות מט"ח (5% מסך התיק). נתרכז במיוחד באג"ח חברות בדירוגים גבוהים של A פלוס- AA מינוס, במח"מ של 3-5 שנים - קצר יותר מזה של האג"ח הממשלתיות שקנינו לתיק.

"כאן נעדיף אג"ח עם תזרים יציב ומינוף סביר. באשר ליכולת שירות החוב, נכוון לחברות המובילות במשק שיודעות למחזר חוב ובקשר טוב עם הבנקים, למקרה ששוק ההון יהיה פחות נגיש". לדבריו, "אין הרבה 'בשר' בחלק המסוכן יותר של השוק הקונצרני", אך עם זאת "התשואות הגלומות באג"ח בדירוגים הגבוהים, יכולות להניב לנו 4%-5% גם בשוק בעייתי".

דביר מציין כי הוא מעדיף לרכוש לתיק ההשקעות אג"ח קונצרניות ספציפיות בדירוגים הגבוהים, על פני רכישת תעודות סל שעוקבות אחרי מדדי אג"ח, וזאת במטרה "להימנע מתחלופת אג"ח בתוך תעודות הסל".

"בתרחיש האופטימי, אפשר יהיה לראות רווחי הון בחלק הסולידי של התיק", הוא צופה. "אנחנו צופים שריבית בנק ישראל שנמצאת כיום על 4.5% תרד השנה לפחות ל-4%, ואולי גם ל-3.75%".

היתרה של התיק (30%) תוקדש לרכיבים מנייתיים, באמצעות תעודות סל, "אותה נחלק עם הטיה קלה לארה"ב (55% מרכיב זה) לעומת ישראל, בשני השווקים באמצעות השקעה במדדים - S&P 500 ות"א 125. ברכיב זה נעדיף להחזיק תעודות על מדדים רחבים, וכדי להימנע מתנודתיות המטבע, ניתן להשתמש בחלק מהחשיפה בתעודות סל מנוטרלות מטבע".

צחי דביר, מנהל השקעות בקופות ענפיות, מיטב ניהול תיקים / צילום: יח''צ

ת"א קשה לניתוח

נציין כי השבועיים הראשונים של שנת 2024 היו "פושרים" למדי בשוק המניות, במיוחד בת"א. לאחר שמדד הדגל המקומי ת"א 35 זינק בלא פחות מ-18% מהשפל באוקטובר האחרון ועד ליום הראשון של 2024, הוא ירד בכ-0.5% מתחילת השנה. לעומתו מדד S&P 500 עלה באותו פרק זמן בכ-0.5%. נראה כי המשקיעים גם שם מנסים להבין לאן הולכת המגמה הכלכלית.

הרציונל בהשקעות בתחום המנייתי, מדגיש דביר, הוא להעדיף היצמדות למדדים המובילים: "בישראל ניתוח השוק מאוד בעייתי בשל המצב הגיאופוליטי, שיכול לגרום לכל תחזית ש'לא להחזיק מים'. למשל המלחמה, שעדיין לא הסתיימה ויכולה לקבל תפנית עם עליית מדרגה בצפון. נוסיף גם אי ודאות פוליטית שעדיין מלווה אותנו, שבעקבותיה משקיעים הסיטו כספים החוצה מישראל. לזה מצטרף תקציב מאתגר שכולל את הוצאות המלחמה הכבדות שייאלץ את הממשלה לבצע גיוסי אג"ח נרחבים למימון הגירעון".

עם זאת, לדבריו, "גם בתרחיש של 6.5% גירעון עדיין נשהה ברמת חוב-תוצר באזור 70% שהיא מתחת לרוב מדינות ה OECD. נוסיף לחיוב כי חלק מהמניות הכלולות במדד הישראלי הן דואליות ומושפעות בעיקר מהמצב של הסקטור אליו הן משתייכות בעולם והסנטימנט הנוכחי שלו.

"מצד שני, ישנן חברות מקומיות שמושפעות הרבה יותר ממצב המאקרו בישראל. נציין לדוגמה את הבנקים שנסחרים כיום בתשואה מעניינת על ההון. למרות תוואי הריבית היורדת, יהיו בנקים שידעו לנצל את המצב לטובתם. כך גם מניות של חברות נדל"ן מניב מסחרי גדולות, שייהנו מאותו תוואי ריבית".

שיקולי שנת בחירות

לגבי רכיב המניות בחו"ל, במיטב מעדיפים כאמור את השוק האמריקאי. "המדדים המובילים בניו יורק רשמו תשואה דו-ספרתית מרשימה בשנת 2023, אך יש לזכור כי הם נישאו על גבי שבע מניות הטכנולוגיה הגדולות ("שבע המופלאות", ח"ש). כאשר בנטרולן המדדים המובילים סיימו עם עלייה מזערית, ולכן נותר מקום לעליות במניות הסקטורים האחרים שנאלצו לעבור תהליכי התייעלות, וגם ייהנו מריבית יורדת".

דביר מוסיף כי "גם נתוני המאקרו שמתפרסמים בארה"ב עדיין נראים טוב למרות הריבית הגבוהה. האינפלציה בארה"ב ממשיכה לרדת, אם כי לא מהר מדי כדי לגרום לבנק המרכזי (פד) להזדרז עם הורדות הריבית. אם נשקלל את הנתונים, נראה שבקצב הזה הריבית הריאלית לא תוכל להישאר כל-כך מרסנת, והפד יצטרך להוריד ריבית. מה גם שנכנסנו לשנת בחירות בארה"ב.

"לדעתי ההחלטות בשנת בחירות נוטות לעבר הצד שדוחף את השווקים למעלה. אז אם לסכם, כיום אחד האפיקים - בין שהמנייתי או שהסולידי - מתומחר גבוה מדי, על כן נאלץ לבצע התאמות בחלק שהתברר כיקר, בהמשך השנה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.