החששות הכלכליים שאוחזים בוול סטריט גרמו לתנודות גדולות במחירי הנפט, שהוחמרו בגלל סוג מסחר שלדברי משקיעים ואנליסטים אין לו הרבה קשר לערך היסודי של הנפט הגולמי. מדובר במסחר מסתורי המוכר בוול סטריט כגידור דלתא, ומטרתו לצמצם את הסיכונים הקשורים לשינויים במגמות המחיר.

● רווחי העתק באנרגיה: סיכון למשקיעים בטווח הקצר ולכדור הארץ בטווח הארוך

● ענקית תדלוק מוכרת את התחנות שלה בהולנד ובגרמניה. איך זה ישפיע על ישראל?

מוקדם יותר החודש, הואצה הירידה השבועית החדה ביותר במחיר הנפט זה כמעט שלוש שנים, כשהחוזים העתידיים התקרבו לרמות שבהן יצרנים רבים החזיקו בנגזרות שנועדו לקבע את המחירים. כשהירידות גדלו, בנקים וחברות מסחר בצד השני של המסחר היו צריכים להיפטר מנפט גולמי כדי לצמצם הפסדים פוטנציאליים שגררו את מחירי הבנצ'מרק לשפל של 15 שנה.

כעת, מצפים רבים שדינמיקות דומות יהיו מסוגלות להוסיף מומנטום לכל שיקום אם התחזית הכלכלית תשתפר - מה שיוביל להתייקרות נוספת של הנפט, שעלולה לייקר את הדלק והדיזל בהמשך השנה. זו הדוגמה האחרונה לאופן שבו התנודתיות בשווקים פיננסיים יכולה לזלוג לעולם האמיתי, ולטלטל תעשיית נפט שנפרסת מתעשיית פצלי השמן בטקסס ועד המזקקות בסין.

הנסיגה לאחרונה "מבחינות רבות לא מאוד קשורה לנפט", אמר בן לוקוק, מנהל שותף של מסחר בנפט ב-Trafigura Group, בכנס של התעשייה שהפייננשל טיימס אירח בשבוע שעבר. "פעם נוספת נלכדנו בעולם המאקרו, משהו שקורה שוב ושוב. זה בסדר", הוא הוסיף, "אבל זה מעוות את מה שיקרה בעתיד".

בשבועות הקרובים, משקיעים ימשיכו לנתח את מצב בריאות הבנקים, לצד נתונים חדשים על מחירי בתים, אמון הצרכנים ומדד האינפלציה החביב על הפדרל ריזרב. להאטה בארה"ב בסופו של דבר יהיו השלכות גדולות על נפט גולמי ועל סחורות אחרות, וכן על מניות.

ערך האופציות עלול לקבע הפסדים על הנייר

גידור דלתא סובב סביב סוג נגזרת המוכר כאופציות מכר, שבהן החוזים נותנים לבעליהם את הזכות למכור נפט או השקעות אחרות במחיר שנקבע מראש. עבור יצרני נפט וגז כמו תאגיד EQT ותאגיד Hess, אופציות מכר יכולות לשמש כסוג של ביטוח, ולהבטיח חודשים מראש שיוכלו למכור את המוצר שלהם ברווח, אפילו אם יהיו ירידות מחירים.

בנקים וחברות מסחר מקבלים תשלומי פרמיות כדי למכור יותר אופציות מכר. אבל ערך האופציות יכול לעלות - ולקבע להן בפועל הפסדים על הנייר - כשמחיר הנפט הגולמי מתקרב למחיר "סטרייק" של החוזים. סוחרים יכולים להגן על עצמם או על ידי קניית אופציות מכר משל עצמם או על ידי גידור דלתא, שבמקרה הזה כולל מכירה של חוזים עתידיים על נפט גולמי.

סוגי מסחר כאלה יכולים לגרום לזעזועים בכל מיני שווקים. כשמניות סבלו מפרצי תנודתיות בין תקופות ארוכות של רוגע בשנים שלפני מגפת הקורונה, חלק מהמשקיעים אמרו שהסיבה לכך הייתה גידור בעזרת נגזרות. בזמן שיגעון מניות המם, מסחר תזזיתי באופציות של מניות של חברות כמו גיימסטופ וטסלה הוביל לגידור שלעיתים קרובות הגביר את תנודות המחיר בשני הכיוונים.

"זו לא רק תנודתיות בעת ירידות מחיר", אמר ג'ובאני סטאונואובו, אנליסט סחורות בבנק השוויצרי UBS.

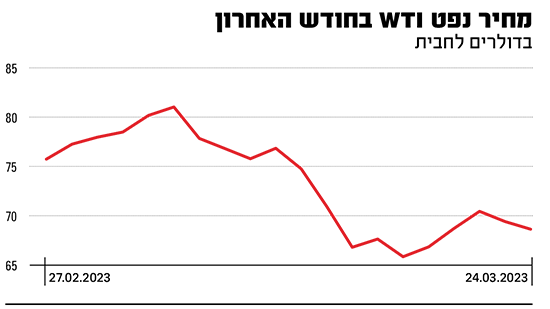

הנפט נסחר השנה בטווח מחירים צר יחסית, כשמשקיעים הכניסו לשיקול את חזרת הביקוש בסין מול העלייה בחששות למיתון בארה"ב ובאירופה. חששות לגבי תחום הבנקאות הניעו סבב חדש של מכירות ביום שישי, וגרמו לחוזים העתידיים על מוצר הבנצ'מרק, נפט של מערב טקסס, לרדת ב-1% ל-69.26 דולר לחבית.

ב-Hess, ששואבת נפט מפרויקטים שביניהן אסדות המוצבות בים לא רחוק מהחוף של גויאנה, אסטרטגיית הגידור כוללת אופציות מכר המכסות כ-65% מתוצר הנפט הגולמי הצפוי של החברה בשנת 2023, כך אמרה דוברת החברה. החברה מניו יורק רכשה השנה חוזים המכסים ייצור של כ-80 אלף חביות ביום של נפט גולמי אמריקאי במחיר של 70 דולר לחבית, וכן 50 אלף של ברנט, הנחשב לבנצ'מרק העולמי, תמורת 75 דולר לחבית.

"בדיוק כמו שיש לך ביטוח בבית, אתה מקווה שלעולם לא תצטרך להפעיל אותו", אמר מנהל הכספים ב-Hess ג'ון רילי, שנשא דברים בכנס משקיעים החודש.

מחירי הנפט הגולמי החלו לאחרונה לרדת כשתשואות על מניות ואג"ח ירדו ותוכניות מסחר אלגוריתמיות העוקבות אחר המגמות החלו למכור חוזים עתידיים על נפט, כך אמר פייר אנדוראן, מנהל השקעות ראשי ב-Andurand Capital Management. החברה שלו וקרנות אחרות מכרו אז חלק מהחוזים העתידיים על נפט שהיו בבעלותן, כדי לצמצם הפסדים פוטנציאליים, כך אמר.

הסוחרים גידרו אופציות על 80 מיליון חביות

סוחרי אופציות גידרו אופציות מכר על כ-80 מיליון חביות של נפט גולמי במחירי סטרייק הקרובים ל-70 דולר לחבית כשמחיר הנפט התקרב למחיר הזה ב-15 במרץ, על פי סטנדרט צ'רטרד. כשגדלה האפשרות לכך שמוסדות פיננסיים יצטרכו לממש חוזים אלה, כך אמרו משקיעים, בשולחנות המסחר מכרו חוזים עתידיים בקצב יותר ויותר מהיר.

"ככל שעושים זאת יותר, המחיר יורד יותר ודוחף יותר אנשים אחרים לעשות אותו דבר", אמר איליה בוצ'ואב, שותף מנהל ב-Pentathlon Investments. "זו תגובת שרשרת".

צעדים אלה האיצו מכירה המונית שהורידה את מחיר הבנצ'מרק המקורי ל-66.74 דולר לחבית עד תאריך הסגירה, 17 במרץ, ירידה של 13% משבוע לשבוע, החדה ביותר מאז שהמגפה גררה את המחירים בארה"ב לפחות מ-0 דולר באפריל 2020.

בסופו של דבר, המחירים הנמוכים יותר עודדו כמה סוחרים שוריים וכן צרכני נפט, כמו חברות תעופה, להתערב ולרכוש. זה העלה עוד את המחירים לפני שהמכירות ההמוניות ביום שישי שחקו חלק מהרווחים.

אנדוראן, שקרן הגידור שלו בגובה 1.3 מיליארד דולר הפסידה כסף בירידה המחיר האחרונה, אמר שהחברה שלו מתכננת לבנות מחדש את הפוזיציה השורית שלה כששוקי האנרגיה יתייצבו. הוא בין הסוחרים החושבים שהתיאבון של סין לנפט יגרום להתייקרויות בהמשך השנה, אפילו בזמן שחלק מהאנליסטים חושבים שהביקוש מחוץ לאסיה אינו גדול ושמלאי הנפט ברחבי העולם רב.

מזקקות סיניות קנו לאחרונה משלוחי נפט גדולים, איתות לכך שהשיקום שרבים מחכים לו של סין מסגרי המגפה סוף כל סוף תופס תאוצה. אנדוראן ציין את נתוני הנסיעות ברכב בסין ואת החידוש של טיסות בינלאומיות לתוך סין וממנה, ומאמין שמחירי הנפט עשויים להגיע אפילו ל-140 דולר לחבית בהמשך השנה הזו. "הביקוש בוודאות יפתיע באופן משמעותי", אמר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.