גוסטבו ארנל, סמנכ"ל הכספים של רשת הקמעונאות האמריקאית Bed Bath & Beyond , קפץ למותו מהקומה ה-18 במגדל בן ה-57 קומות במנהטן לפני שבוע. מותו הטראגי היה מהלומה נוספת בשרשרת אירועים שהכניסו את החברה - שסובלת מקשיי נזילות, מניה דועכת ושינוי אטסטרגי שכולל סגירת עשרות סניפים ומעבר לאונליין - לסחרור שלא ברור איך תצא ממנו. רק יומיים קודם לכן, הציג ארנל יחד עם בכירים נוספים תחזית אופטימית להמשך: החברה הצליחה להשיג מימון חדש והוחלט על רה-ארגון גדול.

ואולי בכלל ההתאבדות הטראגית של ארנל בן ה-53 הייתה יכולה להימנע. בשבועות שקדמו לאירוע, בכירים בחברה הביטו בסמנכ"ל הכספים שלה, והבינו שמשהו לא בסדר איתו.

"הוא סיפר לחבריו שהוא נמצא בלחץ נוראי, עבד 18 שעות ביממה על התוכנית לארגון מחדש של החברה והוצף במיילים ממשקיעים ובאיומי תביעה מעורכי דין", כך צוטטו אנשים המקורבים לחברה בוול סטריט ג'ורנל.

הם הוסיפו כי הוא אפילו חשב לקחת הפסקה, והדיונים על כך בהנהלת החברה צפויים היו לתפוס תאוצה.

"יכולתי לראות את הלחץ על פניו", סיפר חבר שאכל איתו יחד ארוחת ערב על הגג במנהטן רק כמה שבועות קודם לכן. לדבריו, ארנל היה מסוג האנשים שלא מדברים אלא נושאים את הלחץ על כתפם.

ארנל נחשב לסמנכ"ל כספים משופשף לאחר יותר מ־20 שנה בתאגיד הענק פרוקטר אנד גמבל, שם זכה לתדמית של בוס תובעני במיוחד. לאחר מכן הוא עבד מספר שנים בלונדון כמנהל הכספים הראשי של מותג הקוסמטיקה אבון.

את ילדותו העביר בוונצואלה, שם נולד למשפחה קשת־יום. למרות זאת החוש שלו לעסקים התגלה בגיל מוקדם. כבר בגיל 18 הוא החל לייבא משאיות ולמכור אותן ברווח למקומיים. בכסף שהרוויח הוא מימן את לימודיו האקדמיים. לבסוף הוא השיג תואר ראשון בהנדסת מכונות ותואר שני במימון (לפי פרופיל הלינקדאין שלו), וכך השיג את התפקיד הראשון שלו בתאגיד הענק האמריקאי.

זכתה לתדמית של חברה שעתידה מאחוריה

כשהגיע לתפקידו האחרון, באפריל 2020, מצא ארנל חברה במשבר עמוק. שווי השוק של בד בת' אנד ביונד צנח בתוך עשור מיותר מ־17 מיליארד דולר לפחות ממיליארד, מגפת הקורונה פגעה קשה בעסקיה ואפילו טרפת "מניות המם" - שמזוהה בעיקר עם מניית רשת חנויות משחקי הווידיאו והמחשב גיימסטופ - פגעה בה. בד בת' אנד ביונד נחשבה למניה אהובה על משקיעים צעירים בפורומים של הרשת החברתית רדיט שמשקיעים בה במטרה "שתגיע לירח", אך כך גם זכתה לתדמית של חברה שעתידה מאחוריה.

חנות של רשת גיימסטופ / צילום: Shutterstock

מנכ"ל בד בת' אנד ביונד בתקופה שבה נקלט ארנל כסמנכ"ל הכספים היה מארק טריטון, שעזב ביוני האחרון את החברה. טריטון הוביל אסטרטגיה שנכשלה והותיר את החברה עם מלאי עודפים, רווחים מתאדים וערימת מזומנים מתכווצת. הקש ששבר את גב הגמל היה הדוחות הכספיים של הרבעון הראשון, אז דיווחה החברה על ירידה של 25% במכירותיה, וזה הספיק לדירקטוריון כדי להראות למנכ"ל שהצטרף לחברה ב־2019 את הדלת החוצה ביוני. יחד איתו עזבו גם רוב הבכירים שהגיעו בתקופתו. ארנל לעומת זאת נותר בתפקידו כסמנכ"ל כספים.

רכבת ההרים של המניה ומכירת המניות החשודה

המניה של רשת הקמעונות חוותה בשנים האחרונות רכבת הרים, עם עליות ונפילות קיצוניות. באמצע אוגוסט, למשל, היא השלימה זינוק של 300% בתוך חודש אחד.

כמה ימים אחר כך הגיעה הקריסה. פעמים רבות קשה להסביר את התנודות החדות, אלא שהפעם הסתתר סיפור שבמרכזו ניצבים שניים - סמנכ"ל הכספים ארנל ויו"ר גיימסטופ והמשקיע האקטיביסט, ריאן כהן, שמזוהה עם העלייה החדה במניית החברה.

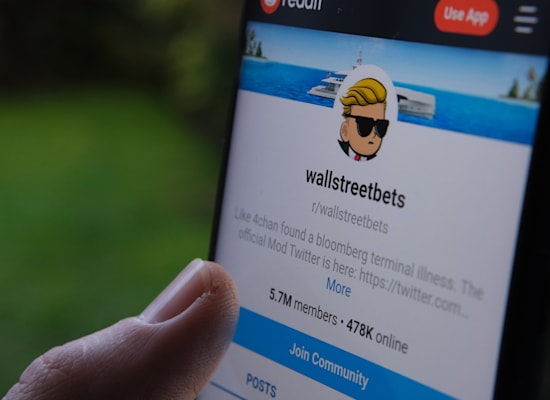

בחודש מרץ האחרון חשף כהן כי רכש 9.8% ממניותיה של בד בת' אנד ביונד, ו"הצבא של רדיט" (משקיעים יומיים בעיקר בפורום WallStreetBets) הגיב ברכישה מסיבית שהקפיצה את המניה לנקודת שיא - 26 דולר. מאז עבר לפרונט, מינה שלושה דירקטורים מטעמו והיה הרוח החיה מאחורי הדחת המנכ"ל.

רכבת ההרים במניה נמשכה, עד שב־18 באוגוסט הודיע כהן כי נפטר מכל החזקותיו בחברה. התגובה המיידית הייתה צפויה - ירידה של עשרות אחוזים בשווי המניה.

פורום wallstreetbets ברשת רדיט / צילום: Shutterstock

פה נכנס לתמונה סמנכ"ל הכספים ארנל. בין התאריכים 16-17 באוגוסט, רגע לפני שכהן הודיע על יציאתו מההשקעה במניות בד בת' אנד ביונד, מכר ארנל כ־55 אלף ממניות החברה בבעלותו בסך כ־1.4 מיליון דולר, זאת בזמן שהמחיר עמד על כ־20 דולר. יום לאחר מכן, עם הודעתו של כהן, צנחה המניה בקרוב ל־50% והמשיכה לאבד גובה לאחר מכן. בשוק החלו לתהות האם זה היה במקרה או אירוע מתוכנן?

מניותיו של ארנל נמכרו במסגרת תוכנית שנקבעה מראש עוד באפריל 2022, בשיתוף עם הרגולציה על שוק ההון בארה"ב. תוכניות כאלו נקבעות בדרך כלל בידי גורמים פנימיים בחברות כדי למכור את המניות במועד שנקבע מראש. בבעלות ארנל המנוח היו עדיין כ־255 אלף מניות לאחר המכירה.

אבל לא כולם השתכנעו. מכירות המניות של כהן וארנל תפסו כותרות באתרים פיננסיים רבים ועוררו סימני שאלה רבים בקרב משקיעי בד בת' אנד ביונד. על פי דיווחים שונים, סיפר סמנכ"ל הכספים לעמיתיו כי נלחץ מתשומת הלב הציבורית, והאשים כלי תקשורת מסוימים בהפצת מידע שגוי, ובכך שלא הכירו את העובדה שהמכירה תוכננה מראש.

המשקיעה שהפסידה 100 אלף דולר והגישה תביעה

ב־23 באוגוסט הוגשה תביעה ייצוגית נגד החברה והשניים ביותר ממיליארד דולר, ובה נטען כי ניסו לנפח את המחיר רגע לפני שכהן מכר. התובעת המרכזית הייתה משקיעה בשם פנצ'נג סי, שטענה כי היא ובן זוגה הפסידו מעל 100 אלף דולר מההתנהלות הלא תקינה.

בין היתר, נטען כי כהן וארנל עסקו בהרצת מניות, בהונאה ובשימוש במידע פנים. עם זאת, לכתב התביעה בן 24 העמודים לא צורפו ראיות ממשיות שחושפות התנהלות זו. הרישומים הקיימים מציגים שהתקשורת בין השניים התבצעה רק בשיחות ועידה רשמיות, שכללו בכירים נוספים. כהן סירב להגיב לתביעה וארנל לא עשה כן לפני שקפץ אל מותו. התובעת מצדה מסרה כי היא משתתפת בצער המשפחה.

ובכל זאת, לא מעט אנשים הופתעו מאוד מהתאבדותו של סמנכ"ל הכספים. גורמים בחברה סיפרו בתקשורת האמריקאית כי רק בשבוע שבעבר, בשיחת ועידה, דיבר סמנכ"ל הכספים בזהירות ובשלווה כשהתווה תוכניות לקצץ כ־20% מעובדי החברה ולסגור חמישית מהחנויות שלה. בנוסף, הוא הבטיח מימון שיעניק לחברה נזילות נוספת של כ־500 מיליון דולר ואמר כי הוא עדיין פועל לסגירת הדוחות ברבעון שהסתיים ב־27 באוגוסט. בשלב זה עדיין לא ברור מה גרם לו בכל זאת להתאבד. ייתכן שהשאלה הזו תישאר פתוחה לעד.

התוצאות החלשות הובילו לזעזוע בהנהלת Bed Bath & Beyond

רשת הקמעונות האמריקאית Bed Bath & Beyond מפעילה 955 סניפים ברחבי ארה"ב וקנדה, בהם היא מוכרת ללקוחותיה מוצרים לבית ולתינוקות ומוצרי קוסמטיקה, תחת המותגים Bed Bath & Beyond, buybuy Baby ו־harmon. במקביל היא פועלת גם במקסיקו באמצעות מיזם משותף, ומפעילה שם 12 סניפים.

מטה החברה נמצא בניו ג'רזי, שם פעלה גם החנות הראשונה של הרשת, שהוקמה בשנת 1971 ונקראה אז Bed n' Bath - ה־Beyond והמוצרים שהוא מסמל הגיעו רק מאוחר יותר.

מייסדי החברה היו וורן אייזנברג ולנארד (לן) פיינסטיין, שעבדו קודם לכן יחד ברשת אחרת. החברה התרחבה במהירות והקימה עוד ועוד סניפים, ובאמצע שנות ה־90 הונפקה בבורסה. צמד המייסדים נותר חלק ממנה עד לשנת 2019.

נכון להיום נסחרת מניית Bed Bath & Beyond בנאסד"ק לפי שווי שוק של 632 מיליון דולר, אחרי ירידה של 67% במחיר המניה שלה בשנה האחרונה. באוגוסט זינקה המניה במאות אחוזים בעקבות מסחר מצד משקיעים פרטיים (meme stock, דוגמת מקרה גיימסטופ בעבר) אך בהמשך צנחה.

ברבעון הפיסקאלי הראשון של 2022, שהסתיים בחודש מאי, הציגה החברה ירידה של 25% במכירות ל־1.46 מיליארד דולר, ושיעורי הרווח שלה נשחקו. בשורה התחתונה נרשם הפסד נקי מתואם של 225 מיליון דולר, לעומת רווח נקי של 5 מיליון דולר ברבעון המקביל.

הירידה במכירות הייתה גם בחנויות (24% לעומת רבעון מקביל) וגם בערוצים הדיגיטליים (21%). התוצאות החלשות הביאו להדחת המנכ"ל מארק טריטון בחודש יוני וכיום ישנה מנכ"לית זמנית, הדירקטורית סו גרוב.

בסוף אוגוסט סיפקה החברה למשקיעים עדכון עסקי ואסטרטגי, וציינה שהיא מבצעת שינויים משמעותיים במטרה לשרת את הלקוחות וכן לייצר צמיחה ורווחיות. דובר על בחינת מבנה העלויות ופיטורי כ־20% מהעובדים, סגירת כ־150 חנויות והקטנת המבנה הארגוני כדי להתמקד בעדיפויות המיידיות, לצד השגת מימון והלוואות.

החברה גם העריכה שהכנסותיה ברבעון הפיסקאלי השני יהיו נמוכות ב־26% מהרבעון המקביל, 1.45 מיליארד דולר, והתזרים החופשי יהיה שלילי בגובה 325 מיליון דולר, לעומת תזרים שלילי של 500 מיליון דולר ברבעון המקביל.

בשנת הכספים כולה תירשם ירידה של 20% בהכנסות, והמחצית השנייה תהיה על פי תחזית החברה משופרת לעומת הראשונה. החברה צפויה להקטין את ההוצאות ההוניות שלה (CAPEX) בהשוואה לתכנון המקורי ב־150 מיליון דולר ל־250 מיליון דולר.

שירי חביב ולדהורן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.