בניהול השקעות לטווחי זמן ארוכים רווחת התפיסה שעדיף מסלולים בסיכון יותר גבוה, כגון השקעה בשוקי המניות, שמניבה תשואה גבוהה יותר לאורך זמן. תפיסה זו הוכיחה את עצמה לא אחת לאורך עשורים, כשלהוציא מקרי קיצון, ההשקעה במניות ובאפיקים אחרים בעלי סיכון, מניבה פירות גם אם בדרך יש מפולות ותנודות חריפות מצד לצד.

אולם מדי תקופה המציאות משתנה ומערערת את התפיסה. דבר מעין זה קרה בשוקי הגמל וההשתלמות ב-2018 שהסתיימה בתשואות שליליות, שהושפעו בעיקר מהירידות בשוקי ההון בארץ ובעולם בסיום השנה. מציאות זו השפיעה בין היתר גם על מכשיר ההשקעה הצעיר שכמעט כל הורה לילדים צעירים בישראל כבר מכיר: קופות החיסכון לכל ילד.

נתוני הגמל-נט מלמדים כי בעוד שבשנה הראשונה לקיומן - 2017 - קופות החיסכון לכל ילד רשמו תשואה ממוצעת נאה מאוד של 9.6%, הרי שב-2018 נרשמה תשואה ענפית של מינוס 2.6% בממוצע, דבר אשר מבשר על כך שהחל מפברואר 2017 ועד סוף 2018 התשואה במצטברת בגין החיסכון לכל ילד עומדת על 6.8%. למעשה, הקופות חיסכון לכל ילד עברו לטריטוריות שליליות רק בחודש האחרון של 2018, כשבדצמבר 2018 הן הציגו בממוצע תשואה ממוצעת של מינוס 3.3%.

כמה חסכתם לילדים?

שוק צומח, שימשיך לתפוח בעקביות

בינואר 2017 השיקה המדינה תוכנית חיסכון לכל ילד הזכאי לקצבת ילדים, שבמסגרתה "מופקדים 50 שקל לילד, מדי חודש עד הגיעו לגיל 18, בנוסף לקצבת הילדים המשולמת עבורו". כספים אלה מועברים לחיסכון על שמו של הילד בקופת גמל או בבנק, לפי בחירת ההורים, שרשאים להוסיף לחיסכון של הילד 50 שקל נוספים "מקצבת הילדים", ובכך להכפיל את סכום החיסכון ל-100 שקל בחודש.

מדובר בהפקדות שנתיות בהיקף מצטבר של 600 שקל (הפקדת המדינה) או 1,200 שקל (אם ההורים מפקידים גם כן) עבור כל ילד, שמצטברים, עוד לפני התשואה שנצברת בגינם, לסך של 10,800 שקל או 21.6 אלף שקל עד הגיע הילד לגיל 18, כשביום ההולדת האמור כל ילד ייהנה ממענק מהמדינה של עוד 500 שקל וההפקדות לחיסכון יפסקו.

לפי נתוני הלמ"ס ב-2017 - השנה הראשונה לחיסכון לכל ילד - היו בישראל 183.6 אלף לידות. בשקלול היקפי ההפקדות המינימליים והמקסימליים לחיסכון לכל ילד, עולה שנתון זה יניב מדי שנה הפקדות לחיסכון לכל ילד בהיקף של כ-110.2 מיליון שקל עד 220.4 מיליון שקל, שיצטברו לאורך 18 שנות ההפקדות והמענק בסוף הדרך לסך של 2.08-4.06 מיליארד שקל. לפיכך, מדובר בסכומי עתק שמתווספים לשנתונים מבוגרים יותר שגם מקבלים מהמדינה חיסכון, ושכבר הצטרף אליו השנתון של 2018, שמנתוני השנים האחרונות ניתן להניח שיעמוד על סדר גודל של כ-186 אלף תינוקות.

אם כן, מדובר על שוק שילך ויגדל מדי שנה בסכומים ניכרים, ושינהל בעתיד הנראה לעין סכומים דו ספרתיים במיליארדי שקלים, דבר אשר יניב לבתי ההשקעות, הבנקים וחברות הביטוח שמנהלים את החיסכון לכל ילד הכנסות מדמי ניהול שילכו ויתפחו עם השנים. אגב, ביטוח לאומי משלם את דמי הניהול בחיסכון לכל ילד, עד הגיע הילד לגיל 21.

אלטשולר שחם, פסגות, הראל, מיטב דש והיתר

נתמקד בגמל להשקעה - חיסכון לכל ילד שמנוהל באמצעות חברות ניהול קופות הגמל שבבעלות בתי ההשקעות וחברות הביטוח, ללא החיסכון לכל ילד באמצעות הפקדונות במערכת הבנקאית. פוטנציאל הנכסים הצומח הוא שעניין 12 חברות ניהול גמל שנכנסו לתחום זה והצטרפו לחיסכון לכל ילד.

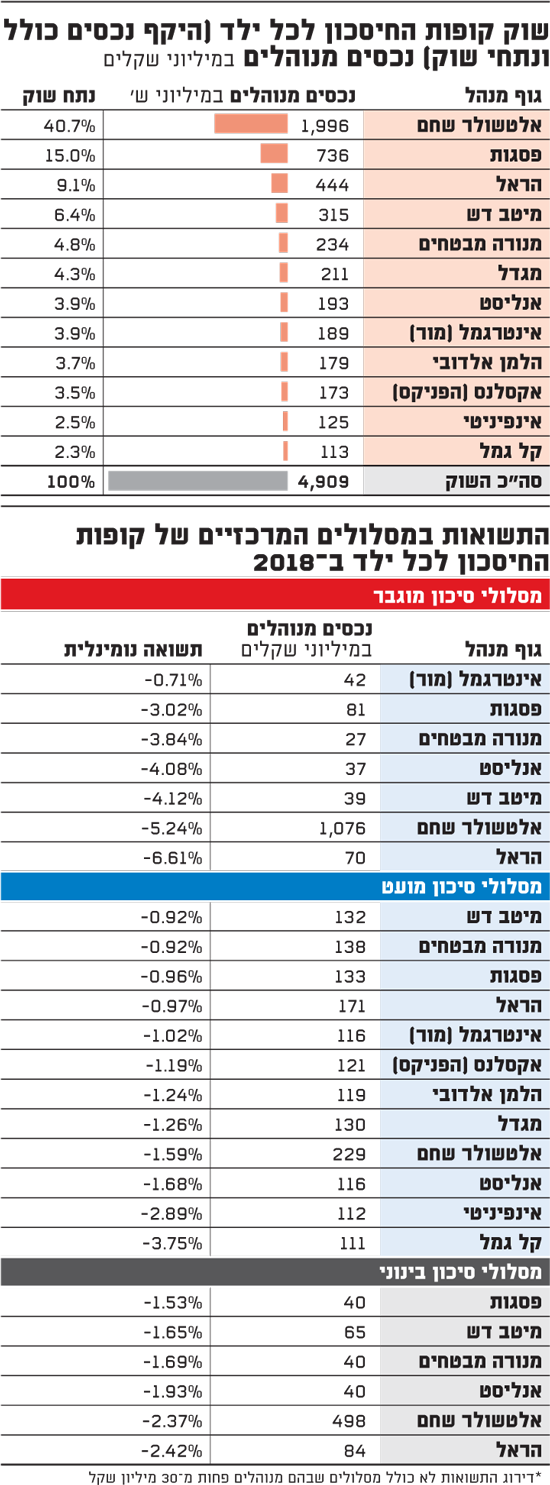

נכון לסוף 2018 נוהלו בשוק קופות הגמל חיסכון לכל ילד (לא כולל הפקדונות בבנקים) נכסים בהיקף מצטבר של כ-4.9 מיליארד שקל. השחקן הכי גדול בשוק זה, ובפער ניכר, הוא בית ההשקעות אלטשולר שחם, שהציבור בוחר בו בהמוניו. בסוף 2018 ניהל אלטשולר שחם, שבניהול המנכ"לים המשותפים גילעד אלטשולר ורן שחם, נכסים בהיקף 2 מיליארד שקל בשוק קופות החיסכון לכל ילד, כך שהוא מהווה כמעט 41% מהשוק. אחריו, בסדר יורד, פסגות שבניהול ברק סורני (עם נתח שוק של 15%), הראל שבניהול מישל סיבוני (9.1%), מיטב דש שבניהול אילן רביב (6.4%), מנורה מבטחים שבניהול ארי קלמן (4.8%) ואחרים.

בקופות הגמל חיסכון לכל ילד יש חמישה מסלולי השקעה: סיכון גבוה, סיכון נמוך, סיכון בינוני ומסלולי הלכה ושריעה. לפי בדיקת "גלובס", בסוף 2018 33.1% מהנכסים בקופות חיסכון לכל ילד היו במסלולי סיכון מועט (1.63 מיליארד שקל), בעוד שבסיכון בינוני ובסיכון גבוה היו 59.3% מהשוק (2.29 מיליארד שקל), כשבמסלולי ההלכה היו כמעט 20% מהשוק (969 מיליון שקל שמושקעים כמעט רק באג"ח ממשלתיות סחירות) כשבמסלולי השריעה האסלאמית הושקעו 25 מיליון שקל בלבד.

למעשה, חמשת המסלולים האמורים נבדלים האחד מהשני במידה רבה, כשיש הבדלי ניהול השקעות ניכרים בין הגופים המנהלים השונים גם בכל קטגוריה. על כן יש להפריד את הדיון על התשואות בגמל חיסכון לכל ילד לכל מסלול, הגם שבהכללה ניתן לומר ש-2018 לא הטיבה עם השחקנים הגדולים אלטשולר שחם, הראל ואקסלנס של הפניקס.

כך, מבדיקתנו עולה כי ב-2018 רשמו כל המנהלים תשואות שליליות במסלול הסיכון המועט, שנעות בטווח של מינוס 0.9% במיטב דש ובמנורה מבטחים, ועד לתשואות של מינוס 2.9% ומינוס 3.75% באינפיניטי וקל גמל, בהתאמה. יתר הגופים הציגו בשנה החולפת תשואות שנעות בטווח של מינוס 0.96% עד מינוס 1.68% במסלול זה, כשהתשואה הממוצעת עומדת על מינוס 1.6% לערך.

במסלול הסיכון הבינוני התשואות השליליות נעות בטווח של מינוס 0.9% - כשמי שבולטים בצמרת הדירוג הם אינטרגמל שנרכשה על ידי מור, מגדל ופסגות - עד מינוס 4%, כשמי שנמצאים בתחתית הם אינפיניטי, קל גמל, הראל, אלטשולר שחם ואקסלנס של הפניקס. התשואה הממוצעת באפיק זה עמדה ב-2018 על מינוס 2.1%.

ובמסלול הסיכון המוגבר התשואה השנתית עמדה בממוצע על מינוס 3.9%, וזאת בעיקר בשל מה שקרה באלטשולר שחם - שהינו השחקן הכי גדול בכל השוק במסלול זה, ובסדרי גודל. אלטשולר שחם, שמסלול הסיכון המוגבר שלו מנהל יותר ממיליארד שקל, רשם ב-2018 תשואה שלילית של 5.2%, בדומה לאקסלנס של הפניקס שרשם בשנה החולפת תשואה של מינוס 5% במסלול זה, ופחות מהראל שהציג תשואה שלילית של 6%.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.