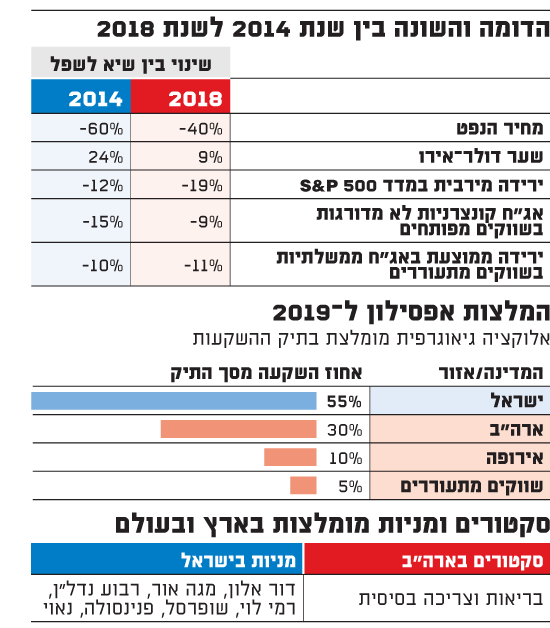

"האירועים האחרונים בשוקי המניות בעולם וגם בישראל מזכירים מאוד את התופעות שקרו בשנת 2014, אך בעוצמה נמוכה יותר" - כך אומר אייל שני, סמנכ"ל ההשקעות בבית ההשקעות אפסילון. גם ב-2014, הוא אומר, "הדולר התחזק מאוד, הנפט קרס, ומדדי המניות של המדינות המתפתחות נפלו, ובמקביל המרווחים באג"ח הקונצרניות בכל העולם נפתחו. כלומר, גדל הפער בתשואות שלהן לעומת התשואות של האג"ח הממשלתיות המקבילות. הפרמטרים הכלכליים בעולם היום שונים כמובן, אך המגמות דומות".

אייל שני אפסילון / צילום: נירית בקשי

את הדברים אמר שני בשיחה עם "גלובס" לסיכום 2018 ולתחילת 2019. בשיחה השתתפו גם ליאור וידר, מנהל השקעות בכיר באפסילון; ערן אמודאי, מנהל מחלקת מחקר; ורותם שמר, אנליסטית בבית ההשקעות. באפסילון, בדומה לבתי השקעות אחרים בארץ וגם בעולם, מביעים אופטימיות זהירה בנוגע להתפתחויות הצפויות בשווקים השונים השנה, וממליצים למשקיעים המקומיים להתמקד בעיקר בשווקים הישראלי והאמריקאי.

אתם מעריכים כי בעקבות הטלטלה והירידות האחרונות נוצרו הזדמנויות, או שעדיין עדיף להתבצר בבונקר?

שני: "כן, נוצרו הזדמנויות. הפדיונות המשמעותיים בקרנות הנאמנות הביאו לתגובת יתר מוגזמת בשוק, שגרמה פתיחת מרווחים באג"ח הקונצרניות, ולמעשה התנתקות של תמחורי האג"ח מעקום הריבית. צריך להבין שמצב החברות בישראל באופן כללי כיום טוב יותר מב-2014. פתיחת המרווחים באג"ח הקונצרניות מייצרת כיום הזדמנויות אטרקטיביות, כמובן לא בכל הנכסים, וצריך להיות סלקטיביים עם יכולת ניתוח חוב ברמה גבוהה.

"גם ב-2014 נרשמו צניחות במדדי התל בונד, ומה שקרה אז, כאמור, מאוד מזכיר את מה שקורה היום. גם אז המרווחים נפתחו בחברות הטובות יותר, כולל בבנקים, וגם בחברות הטובות פחות. כיום לא צריך להשקיע במדדים רחבים, אלא לנתח לעומק ולהשקיע בניירות ספציפיים. שוב, מה שקרה בחודשים האחרונים היה בעיקר על רקע גל אדיר של פדיונות בקרנות, ואנחנו לא מוצאים סיבה ממשית שתצדיק את זה".

הדומה והשונה בין שנת 2014 לשנת 2018

אבל יש לא מעט סיבות כלכליות למה שקרה. למשל רמת האי-ודאות שקפצה.

"נכון. יש הרבה סיבות קטנות, אבל אין סיבה אחת גדולה. אנחנו לא רואים כרגע גלישה של הטלטלה הפיננסית לתחום הריאלי בארץ וגם לא בארה"ב. לכן, נכון להיום, זה מייצר הזדמנויות".

מה אתם מעריכים צפוי בארה"ב השנה?

שני: "נראה שהריבית תעלה עוד פעם אחת לפחות, באמצע השנה. יכול להיות שגם פעמיים, אנחנו לא יכולים לפסול את זה בשלב הזה. צריך להבין שמה שרואים בפדרל ריזרב זה לא מה שהפעילים בשוק רואים. הפד מנתח נתונים אחורה, ובשוק מסתכלים קדימה. זה תלוי מאוד בהתנהגות של הדולר בהמשך השנה, ובנתונים הכלכליים שיתפרסמו, בקצב הצמיחה ובאינפלציה. כרגע האי-ודאות גבוהה יחסית".

להערכתנו, אומר שני, "עקום התשואות יישאר בזווית נמוכה למדי, אבל לא ישתטח לגמרי. לא תהיה התהפכות של העקום, אלא אם יצוצו בעיות בשוק העבודה או האטה חזקה בצמיחה, למשל אם תחזיות הצמיחה יירדו ל-1%. בחצי השנה האחרונה אנו רואים חולשה בנדל"ן בארה"ב, שיכולה בהחלט להסביר את ההאטה בכלכלה, אך ההנחה כרגע היא שזה על רקע העלאות הריבית על-ידי הפד".

אתם מעריכים שמלחמת הסחר מול סין תסתיים בקרוב?

"בהחלט זה ייתכן. המצב נזיל מאוד. מלחמת הסחר גורמת לעצירה בהשקעות של חברות ולירידה בסחר העולמי, אשר משפיעות באופן גורף על כל העולם. ההערכה שלנו היא שהנשיא טראמפ מתחיל להיות מודע לעצירת הכלכלה הנובעת מכך, ולכן הפתרון יכול להיות קרוב, אך עדיין מלווה ברעשים.

"אי-פתרון מלחמת הסחר יחזיר את הירידות לשווקים. מנגד, פתרון והתאוששות מחיר הנפט והסחורות יביאו שוב להארכת הסייקל הכלכלי, יכול להיות שבעוד כמה שנים, ולעלייה מחודשת של כל העקום האמריקאי, וחזרה של המשקיעים לאפיקי סיכון".

"לא להתפתות למכפילים הנמוכים באירופה"

השיחה עם צוות מנהלי ההשקעות והאנליסטים של אפסילון נערכה בשבוע שעבר, בתחילת חודש ינואר, לאחר "דצמבר המר" בשווקים. בימים הראשונים של 2019 נרשמה התאוששות מסוימת בשוקי המניות והאג"ח, למרות אזהרת ההכנסות ששיגרה אפל. התנודתיות הגבוהה, עם זאת, נמשכת בינתיים, וברקע מתקרבת עונת הדוחות לשנת 2018 בשוק האמריקאי, ואיתה כמובן גם "עונת התחזיות" של החברות לשנת 2019.

איפה טמונים הסיכונים העיקריים חוץ ממלחמת הסחר?

שני: "טראמפ הוא הסיכון המרכזי, כי הוא בלתי צפוי לחלוטין. הוא הפך מנכס לנטל על השווקים. האטה בצמיחה וחולשה נמשכת בשוק הנדל"ן הם שני סיכונים נוספים למשקיעים".

מה אתם חושבים על המצב באירופה?

שני: "יש נתונים חלשים מאוד כמעט בכל הגזרות, כך שהריבית לא צפויה להערכתי לעלות ב-2019. אנחנו צופים המשך הפחתות תחזית הצמיחה, ולמרות שהמכפילים שם נמוכים ומפתים, אנחנו לא ממליצים להשקיע באירופה. נוסף על כך, אי-ודאות תמשיך ללוות אותנו - ברקזיט, איטליה, צרפת - כל אלה מונעים מהמשקיעים להחזיר השקעות לאירופה.

"באירופה כיום קיימת האטה, ולמרות הירידה במדדי המניות בכל היבשת ורמת מכפילים נמוכה יחסית אני לא רואה סיבה להיות במשקל יתר במניות אלו, אלא להמתין לשינוי כיוון בכלכלה. בינתיים לא רואים שהאירו החלש עוזר לצמיחה ומגדיל השקעות. האטה זו עשויה להתהפך גם בזכות פתרון מלחמת הסחר. החשש העיקרי באירופה הוא גלישה למיתון כתוצאה מחוסר ודאות בסחר הגלובלי".

מה לגבי ישראל?

שני: "בטווח הקצר תשואות האג"ח הממשלתיות בישראל ימשיכו להתנהג במנותק מהעולם, בשעה שבעולם צופים האטה בקצב העלאות הריבית. הנגיד החדש מעוניין להגיע לנורמליזציה בריבית, והצפי הוא לבין שתיים עד שלוש העלאות ריבית ב-2019. אבל גם כשהעלאות הריבית יתממשו הקצב יהיה מתון ואיטי".

מהם סיכונים למשקיעים בישראל?

שני: "הבחירות כמובן, שמכניסות אי-ודאות חדשה. הסיכון העיקרי הוא פריצת הגירעון - גירעון גבוה יותר מיעד הצמיחה מגדיל את רמת הסיכון. כל זמן שהגירעון גבוה מקצב הצמיחה זה מהווה סיכון מסוים".

מבחינת אלוקציה - מה אתם ממליצים?

ליאור וידר: "כיום לדעתי יש לתת העדפה קלה בחלוקת ההשקעות באפיק המנייתי למניות בשוק המקומי, לאור יציבות יחסית ותמחור נוח. המכפיל של השוק המקומי הוא סביב 16 ויציב כבר כמה שנים. מנגד יש גם התפתחות של כמה גורמי סיכון בשוקי המניות בעולם, וביניהם האטה בצמיחה הגלובלית. מלבד ישראל, השוק האמריקאי מומלץ, ואירופה והשווקים המתעוררים נמצאים אצלנו במשקל חסר.

"הגמישות בחשיפה לשוק המניות חשובה במיוחד בתקופה כזו, וכפי שרואים בשבועות האחרונים אסור לקפוא על השמרים ולהיות בחשיפה מלאה כל הזמן. התנודתיות שמאפיינת את השווקים בעת הנוכחית צפויה לדעתי להמשיך גם ב-2019, ולכן צריך בתקופות מסוימות לדעת גם להוריד חשיפה לשוק המניות, ולהיות בנזילות כזו שתאפשר ניצול הזדמנויות כשהשוק יורד".

מה בנוגע למגזרים?

וידר: "לדעתי הסקטורים המומלצים יותר להשקעה בארה"ב כיום הם הבריאות והצריכה הבסיסית. סקטור הבריאות הוא סקטור דפנסיבי, שנוטה להשיג תשואת-יתר מול השוק בתקופות של חוסר ודאות והאטה כלכלית.

"אפשר להשקיע באמצעות תעודת סל בשם RYH, המאפשרת השקעה מפוזרת על פני המניות של כל תתי-המגזרים של ענף הבריאות, במשקל שווה ולא לפי גודל שוק. כך ניתן להימנע מחשיפה מוגזמת לחברות הפארמה הגדולות, שסובלות מעצירה בצמיחה בצבר מוצרים חדשים, לחצים על מחירי התרופות ומינוף פיננסי מוגזם לעיתים.

"סקטור הצריכה הבסיסית מתאים היום להשקעה, מכיוון שלאור ההערכה כי המחזור הכלכלי בארה"ב מתקרב לסיומו, וצפויה להירשם האטה בצמיחה, עדיף להסיט חלק מההשקעות לכיוון פעילויות בעלות ביקוש קשוח יחסית, בניגוד לענפים מחזוריים כמו פיננסים וטכנולוגיה. הסקטור מורכב מחברות העוסקות בייצור ושיווק מוצרי יסוד, שרגישות פחות להאטה בפעילות הכלכלית, וכך הן פחות רגישות לתנודתיות הגבוהה של שוק המניות. חברות בולטות בסקטור: קוקה קולה, פרוקטר אנד גמבל, וול מארט ופפסיקו".

מה אתם ממליצים לגבי מניות בישראל?

ערן אמודאי: "המניות המרכזיות שנראות לנו אטרקטיביות כיום הן דור אלון, מגה אור ורבוע נדל"ן. דור אלון הציגה ברבעון האחרון תוצאות מצוינות, לאחר שהתגברה במהירות על ההשפעות השליליות של העלייה בשכר המינימום והפחתת מרווח השיווק. החברה קמעונאית בעיקרה, ונסחרת במכפילים נמוכים מאוד ביחס לקמעונאיות המזון המובילות. מחיר היעד הכלכלי שלנו למניה הוא 67 שקל, ומשקף אפסייד של כ-30%, גבוה בהרבה ביחס לחברות דומות".

לגבי מגה אור, אומר אמודאי, "אמנם מדובר לכאורה בסך הכול בחברת נדל"ן מניב, אך ייחודית מאוד ביכולת הייזום שלה, שהיא מהטובות בענף, שמתבטאת בצמיחה עקבית בהיקף הנכסים בחמש השנים האחרונות, ובהשאת ערך לבעלי המניות לאורך זמן. נכסי החברה חסינים יחסית להפחתה בדמי השכירות. נוסף על כך, בעוד כשנתיים, לאחר שיושלמו הפרויקטים שהחברה יוזמת, עשוי התזרים הנקי מפעילות (FFO) לצמוח משמעותית, ולשקף תשואה של כ-13% ביחס למחיר השוק כיום".

בנוגע לרבוע נדלן, "במחיר של המניה כיום, קניון TLV למעשה מתומחר קרוב לאפס, וזה לא סביר. מחיר היעד שלנו למניה עומד על 179 שקל, המשקף אפסייד של 44%".

רותם שמר: "סקטור רשתות שיווק המזון נראה אטרקטיבי. החברות בסקטור נהנות מסביבה עסקית יציבה, הצפויה לתמוך בתוצאותיהן: סביבה תחרותית נוחה, עליית מחירים בשוק, צמיחה חיובית בשוק המזון - הנהנה מביקוש קשיח יחסית; הדבר מאפשר העלאת מחירים מבוקרת וגלגול עלויות ללקוח, ומכאן, הן מהוות השקעה דפנסיבית ראויה בשוק תנודתי.

"נוסף על כך, לחברות מקורות נזילים ואיתנות פיננסית, והמשבר בקואופ עשוי להוות הזדמנות עבור חלקן. בשנת 2019 צפויות החברות לשפר את רווחיותן התפעולית באמצעות כוחן מול הספקים, שהשתפר עם העלייה בריכוזיות, התרחבות מכירות באמצעות האונליין, נתח השוק העולה של החברות במותג הפרטי, מחירים הנמצאים במגמת זחילה איטית כלפי מעלה והתרחבות בפורמט העירוני, בעוד ששכר המינימום לא יעלה מנגד. שתי המניות המומלצות בסקטור הן שופרסל ורמי לוי. (שופרסל היא חברה קשורה לאפסילון, שתיהן תחת קבוצת אי.די.בי).

"בסקטור השירותים, המניה המומלצת היא דנאל, וגם סקטור החברות הפועלות במתן אשראי חוץ-בנקאי נראה אטרקטיבי; החברות נסחרות במכפילי רווח נמוכים בטווח שבין 8-10. מכפילי רווח אלה, יחד עם הרגולציה התומכת בחברות וסביבה של עליית ריבית, צפויות להבטיח תשואות טובות בשנת 2019. שתי החברות המומלצות שלנו היא נאוי ופנינסולה".

יש אג"ח קונצרניות שנראות לכם אטרקטיביות כיום?

אמודאי: "סדרה ד' של אלון רבוע נסחרת בתשואה גבוהה (במח"מ 3.5), על רקע חשש מוגזם לדעתנו מרכישת אפריקה נכסים (במסגרת ההסדר) ועלייה צפויה במינוף. אם ההסדר לא יושלם, אזי האג"ח צפויות לתקן חזק ובמהרה. הסדרה מגובה בשיעבוד ראשון על מניות רבוע נדל"ן ודור אלון".

גם סדרה ג' של רציו אטרקטיבית, לדעת אמודאי. "הסדרה דולרית במח"מ של 3.3 ונסחרת בתשואה של כמעט 10%. להערכתנו, יש חוסר מתאם בין הסיכון שמשתקף בתשואת האג"ח, לבין מחיר מניות לוויתן, שמגלם בעיקר את הדברים הטובים ופחות את הסיכון. לכן, ברמות הנוכחיות כדאי להיחשף לרציו באמצעות האג"ח ולא באמצעות המניה. ככל שיתקרב מועד השלמת מאגר לוויתן, אנחנו מצפים לירידה בתשואה".