חברת הליסינג והשכרת הרכב אלדן תחבורה הודיעה לאחרונה לבורסה ולרשות ניירות ערך על החלטת מנהליה להחליף את חברת הדירוג שלה. במקום לשלם עבור שירותי הדירוג של חברת מידרוג, החליטו באלדן להעדיף את שירותי הדירוג של החברה המתחרה, S&P מעלות.

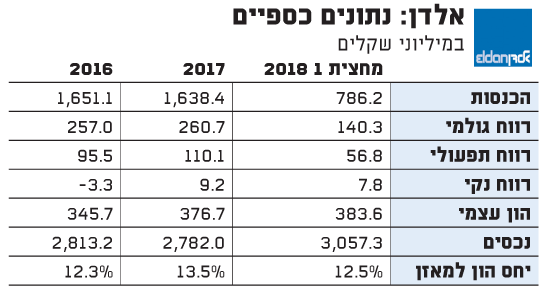

אלדן: נתונים כספיים

הסיבה להחלפת חברת הדירוג הייתה ברורה ומובנת. אם עד כה זכו האג"ח של אלדן לדירוג Baa1 ממידרוג, הרי שכעת החליטה S&P מעלות להעניק לאג"ח הללו דירוג A פלוס (ודירוג A לאלדן עצמה). אמנם כל אחת משתי חברות הדירוג מציגה סולם דירוגים משל עצמה, אולם ההמרה של אחד הדירוגים לסולם של החברה המתחרה מגלה כי הפער בין שני הדירוגים עומד על לא פחות משלוש דרגות, לטובת S&P מעלות.

דירוגים שונים לאותה חברה הם עניין מקובל בעולם ואפילו חיובי, מאחר שהם מבטאים השקפה שונה של כל אחת מהחברות המדרגות על מצבה הפיננסי והעסקי של החברה המדורגת. אלא שהניסיון מלמד שלרוב מדובר בפער של דרגה אחת בלבד בין החברות המדרגות, כך שפער של שלוש דרגות הוא עניין חריג ביותר.

בעקבות פער הדירוגים הודיעה אלדן כי תפסיק את ההתקשרות עם מידרוג - מהלך המהווה אובדן לקוח והכנסות עבור מידרוג, שהוקמה בשיתוף עם Moody’s העולמית ומנוהלת כיום על ידי ערן היימר.

באלדן הסבירו כי "לאור שינויים במתודולוגיית הדירוג של מעלות, באופן המשקלל בצורה מדויקת יותר איגרות חוב המגובות בשעבודים (בין היתר בשל התייחסות לסוגיית שיקום חוב כחלק אינטגרלי מהדירוג), המתודולוגיה תואמת יותר את המודל העסקי של החברה (לעומת המתודולוגיה בה משתמשת מידרוג), ובהתאם היא מתאימה יותר לדרג את החברה ואת ניירות הערך שלה".

ההסבר של אלדן כורך את פער הדירוגים הגבוה במתודולוגיה חדשה של S&P העולמית (החברה האם של S&P מעלות), שמתבססת בין השאר על שיעור שיקום החוב במקרה היפותטי של כשל פירעון. על פי S&P מעלות, שיעור שיקום החוב בהינתן תרחיש כשל פירעון היפותטי, יהיה באמצע הטווח 70%-90% וזאת בהתבסס על שווי צי הרכב שמשועבד לטובת מחזיקי האג"ח. במילים אחרות, מדובר בשיעור שיקום גבוה עבור בעלי החוב.

התסריט ההיפותטי שמציירת S&P מעלות לאלדן, כולל מקרה של כשל פירעון בשנת 2022, שמגיע בעקבות מיתון עמוק בכלכלת ישראל על רקע גיאופוליטי. מיתון זה יוביל לירידה חדה בשווי צי הליסינג והצי להשכרה, בעקבות עלייה באבטלה וצמצום כוח אדם ובעקבות ירידה חדה בענף התיירות שתפגע בהשכרת הרכב.

עם זאת, ב-S&P מעלות מאמינים כי במקרה כזה תוכל אלדן לממש 90% מצי הליסינג (75% מכלל הצי) שלה ו-85% מצי הרכבים להשכרה (25% מכלל הצי), וכך לפרוע 70%-90% מחוב של 1.9 מיליארד שקל שמובטח בשעבוד ראשון ושכולל את האג"ח שהנפיקה אלדן.

בנוסף, דומה כי ב-S&P מעלות רואים בעיניים אופטימיות יותר את ענף הליסינג כולו. אם בדוח שהוציאה מידרוג באפריל השנה נכתב כי ענף הליסינג מוערך בסיכון בינוני-גבוה, וכן שחלה בו עלייה מסוימת בסיכון נוכח הגידול המתמשך בהיצע כלי הרכב המשומשים (שלוחץ על ערכי המכירה וערך הגרט), הרי שבדוח של S&P מעלות לא נמצאת התייחסות לסיכוניו הכללים של הענף, למעט הגדרה שהוא רווי וריכוזי.

מידרוג, יש לציין, מדרגת את אלדן עוד משלב הנפקת האג"ח הראשונה שלה בבורסה במארס 2015. מאז נשמר הדירוג ללא שינוי בדרגה של Baa1 ורמתו הנמוכה יחסית אילצה את אלדן להסכים לתשלום ריביות גבוהות יותר. לשם השוואה, החברה המתחרה אלבר זוכה ממידרוג לדירוג A3, שהוא גבוה יותר בדרגה אחת מזה שקיבלה עד כה אלדן. כך שלכאורה קיימת גם לאלבר האפשרות לפנות בקרוב ל-S&P מעלות בבקשה לקבלת דירוג ואף להשיג דירוג גבוה יותר.

חמש סדרות אג"ח בהיקף 1.66 מיליארד שקל

אלדן הפכה כאמור לחברת אג"ח מדווחת במארס 2015 עם הנפקה ראשונה של סדרת אג"ח, ומאז המשיכה לגייס חוב מהציבור. כיום נסחרות בבורסה חמש סדרות אג"ח של אלדן, בהיקף כולל של 1.66 מיליארד שקל ערך נקוב (ע"נ), ולצדן ניירות ערך מסחריים בהיקף של 20 מיליון שקל.

לפי S&P מעלות, אלדן נהנית ממיתוג וממוניטין חזקים, מבסיס לקוחות נאמן ומגוון וכן משיעור EBITDA (רווח תפעולי לפני פחת והפחתות) גבוה יחסית לקבוצת ההשוואה. "היכולת המוכחת של החברה לגייס מימון לטווח ארוך מהשוק המקומי תורמת לדעתנו לגמישות הפיננסית וממתנת סיכוני נזילות", כותבים ב-S&P מעלות. מנגד, הם מדגישים כי הגורמים המגבילים את הדירוג הם פעילות בקנה מידה קטן בהשוואה גלובלית, היעדר פיזור גיאוגרפי, מודל עסקי של קו פעילות עיקרי יחיד, וכן נזילות ויכולת יצירת מזומנים נמוכות בהשוואה לצורכי המזומנים בפועל.

אלדן היא חברה פרטית בבעלות משפחת דהן שנוסדה בשנת 1965. היא מציעה שירותי ליסינג והשכרה ובעלת אסטרטגיה עסקית שמותאמת היטב לשוק הרווי והריכוזי בישראל, להשקפת S&P מעלות. לאלדן צי של 34 אלף כלי רכב והיא אחת מארבעת השחקניות הגדולות בענף עם נתח של 17% בשוק הליסינג ושל 11% בשוק ההשכרה היומית.

ב-S&P מעלות, המנוהלת בידי רונית הראל בן זאב, מציינים עוד כי אלדן נהנית מיתרון לגודל ברכישת רכבים חדשים וצופים ששיעור ה-EBITDA שלה יישאר קרוב ל-30% ב-15 החודשים הקרובים, לאחר שעמד בממוצע על 33.8% בשנים 2013-2017. גם סך החוב צפוי לעמוד על 2-2.2 מיליארד שקל ב-15 החודשים הקרובים, כאשר "בכוונת החברה להגדיל בהדרגה את יחס ההון למאזן".

גם במידרוג ציינו לחיוב את צי הרכב הגדול ואת כוח הקנייה הטוב יחסית מול היבואנים, אולם מנגד הדגישו שם גם את תשתית המכירה של אלדן, שאינה בולטת לטובה ביחס לענף ומתבטאת בהיקף מכירות גבוה לסוחרים. בנוסף, הדגישו במידרוג כי משרד הביטחון מהווה לקוח גדול של אלדן ומחזיק בשיעור משמעותי מצי הליסינג, וכי עניין זה תומך בנראות ההכנסות - אולם חושף אל אלדן ביתר שאת לערך הגרט של רכבי משרד הביטחון בטווח הבינוני-ארוך.

במידורג גם טוענים כי שיעור הרווחיות של אלדן נמוך ביחס לדירוג וביחס לקבוצת ההשוואה, ופוגם ביכולת בניית הכרית ההונית. "רווחיות החברה מושפעת הן מתמחור עסקת החכירה והן מערך הגרט בעת מכירת כלי הרכב בתום תקופת החכירה. החשיפה לערך הגרט מהווה גורם סיכון משמעותי בפעילות חברות הליסינג. לחברה רווחיות סבירה מפעילות הליסינג, אולם היעדר צמיחה, לחצי מחירים ועלויות מימון משמעותיות פוגמים ברווחיות הכוללת, אשר הנה נמוכה ביחס לדירוג", כתבו במידרוג.

גם דירוג ש. שלמה עלה משינוי המתודולוגיה

השינויים במתודולוגיית הדירוג של S&P הובילו בחודשים האחרונים לשינוי בדירוג חברה נוספת בענף הליסינג וההשכרה - קבוצת ש. שלמה החזקות. ביולי האחרון הועלה דירוג האג"ח של החברה לרמה של AA מינוס, לעומת דירוג של A פלוס לחברה עצמה.

האג"ח שהנפיקה ש. שלמה, בהיקף של כ-2 מיליארד שקל ע"נ, מובטחות גם הן בשיעבוד ראשון על צי כלי הרכב של החברה. לפי S&P מעלות, שיעור שיקום החוב עומד גם אצל ש. שלמה החזקות על 70%-90% במקרה של כשל פירעון היפותטי.

יש לציין כי גם בחברת מידרוג העלו ביולי האחרון את דירוג האג"ח בדרגה אחת. עם זאת, הדירוג הועלה מ-A2 ל-A1, כך שהוא נותר נמוך בדרגה אחת מזה של S&P מעלות. באוקטובר האחרון גייסה ש. שלמה כ-437 מיליון שקל בהנפקת אג"ח נוספת, שבוצעה באמצעות הרחבת סדרה י"ח הקיימת. לקראת ההנפקה חזרה רק S&P מעלות על הדירוג שלה לאג"ח של ש. שלמה, בעוד שמידרוג כבר לא דירגה את ההנפקה.

אג"ח ה' של אלדן, שצמודה למדד המחירים לצרכן ובעלת משך חיים ממוצע (מח"מ) של 2.9 שנים, נסחרת כיום בתשואה שנתית לפדיון של 3%. לעומתה, אג"ח ט"ז של אלבר, שגם היא צמודה למדד ובעלת מח"מ קצר מעט יותר של 2.7 שנים, נסחרת בתשואה לפדיון של 2.8%.

בהשוואה לשתי אלו נסחרת אג"ח י"ח של ש. שלמה החזקות בתשואה לפדיון של 1.6% בלבד. אג"ח זו, בעלת מח"מ ארוך יותר של 3.65 שנים, צמודה גם היא למדד ומדורגת AA מינוס - כלומר דרגה אחת מעל אג"ח ה' של אלדן ושלוש דרגות מעל הדירוג שקיבלה אלבר ממידרוג.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.