הציבור הקורא לאחרונה את מדורי הנדל"ן במוספים הכלכליים נותר מבולבל מהכותרות המבשרות על מספר מגמות מרכזיות בתחום, אשר לעתים סותרות אחת את השנייה.

בין היתר, אנו יכולים להבחין כי יזמים בשוק הבנייה מקפיאים פרויקטים למגורים בשל התמקדות בפרויקטים של מחיר למשתכן והצטננות יתר השוק, ובמקביל ננקטים צעדים מצד הממשלה לפיתוח שוק שכירות ממוסד-מוסדי.

אולם ניתן להבחין כי בנוסף לאלו, הון רב מוזרם לענף במסגרת גיוסי אג"ח, השקעות גופיים מוסדיים וקרנות השקעה. מגמות אלו מותירות משקיעים רבים בחוסר ודאות לגבי כיווני השוק בחודשים ובשנים הקרובות. אך למרות חוסר הוודאות, שילוב נסיבות זה מהווה דווקא הזדמנות ליזמים לאפיק השקעה מניב תוך שימוש בכלי מיסוי ישן-חדש - החוק לעידוד השקעות הון, ובתוכו ההטבות הניתנות לבניינים להשכרה.

למרות הנטייה המקובלת לקשר את חוק עידוד השקעות הון לחברות תעשייה, הייטק, ופעילותם בישראל של תאגידים בינלאומיים, החוק טומן בחובו בנוסף לכך הטבות מס משמעותיות, הרלוונטיות לחברות וליחידים העוסקים בתחום הנדל"ן להשכרת דירות למגורים. הטבות אלו ניתנות, בין היתר, תמורת הקמתו והשכרתו של "בניין חדש להשכרה" כהגדרתו בחוק.

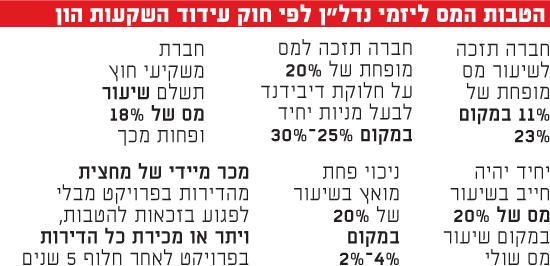

הטבות המס ליזמי נדל"ן לפי חוק עידוד השקעות הון

זכאות להטבות

בעל בניין חדש להשכרה ייחשב כזכאי להטבות אם לפחות מחצית משטח הרצפות של הבניין הן דירות שהיו מושכרות למגורים לתקופה ממוצעת בת חמש שנים לפחות, מתוך שבע השנים שלאחר תום הבנייה.

אחד התנאים להכרה בבניין כזכאי הוא עמידה במגבלת שכר דירה אשר עודכן לאחרונה, כך שניתן לקבל הטבות עד לתקרת שכר דירה ממוצע של כ-8,000 שקל. אולם גם אם היזם אינו מעוניין להשקיע בבניין ולהשכיר בהכרח את כל דירותיו, אפיק השקעה זה עדיין פתוח בפניו: החוק אינו מחייב כי כל הדירות בבניין יוצאו בהכרח לשוק ההשכרה. ניתן לקבל את ההטבות גם בעבור חלק מבניין, ובתנאי שחלק זה מכיל לפחות 6 דירות. אפשרות זו רלוונטית במיוחד לאור העלייה במספר הפרויקטים של תמ"א 38/2.

אם נבחן את לשון החוק, נמצא כי הטבות המס מכוח החוק הן משמעותיות וניצולן יביא לחיסכון במס מוחלט וסופי ואף לדחייה רבת שנים בתשלום מס בכלל, כאשר בעליו של בניין חדש להשכרה ייהנה משיעורי מס מופחתים על הכנסתו החייבת משכר דירה או מהרווח/השבח הריאלי בעת מכירה.

הנתונים מעידים על הזדמנות מצוינת ליזמים: חברה תזכה לשיעור מס מופחת של 11% במקום 23%, וכן מס מופחת של 20% על חלוקת דיבידנד לבעל מניות יחיד במקום 25%-30%; חברת משקיעי חוץ תשלם שיעור מס של 18% ופחות מכך; יחיד יהיה חייב בשיעור מס של 20% במקום שיעור מס שולי. הטבה משמעותית נוספת הניתנת במסגרת החוק הינה ניכוי פחת מואץ בשיעור של 20% במקום 4%-2%. כאשר בוחנים את ההטבות הללו לעומק, מסתבר כי לרוב המשמעות היא אי-חבות מס כלל למשך מספר רב של שנים. עוד ניתן להוסיף כי החוק מאפשר מכר מיידי של מחצית מהדירות בפרויקט מבלי לפגוע בזכאות להטבות, ויתר או מכירת כל הדירות בפרויקט לאחר חלוף 5 שנים.

יובהר, כי ישנם תנאים, הטבות והיבטי מיסוי נוספים מעבר לאמור מעלה, וכי אין באמור בכדי להוות תחליף לייעוץ פרטני.

■ הכותב הוא שותף מסים וראש מגזר נדל"ן, PwC ישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.