הגעת חברות הנדל"ן האמריקאיות לשוק גיוסי האג"ח המקומי יצרה לחברות החיתום המקומיות וליועצי ההנפקות "מכרה זהב" בשנים האחרונות, בזכות העמלות השמנות שחברות אלה משלמות בהנפקותיהן. אלא שבאחרונה הובילה הירידה החדה בפעילות הגיוסים של החברות הזרות בתל אביב לירידה דרמטית בהיקף העמלות שמקבלים השחקנים המלווים הנפקות אלה.

מנתוני חברת החיתום ווליו בייס לסיכום הרבעון השני של השנה, עולה כי היקף העמלות לחתמים ויועצים עמד בסיכום הרבעון השני על קרוב ל-80 מיליון שקל - כמחצית בלבד מסכום של כ-160 מיליון שקל של עמלות ששולמו לאותם שחקנים (חברות חיתום ויועצים) ברבעון הראשון של השנה. זאת, אחרי שבסיכומה של 2017 כולה היקפי עמלות אלה הצטברו לסכום עתק של יותר מ-500 מיליון שקל.

למרות הירידה הניכרת בהיקפי העמלות, חלקן של החברות הזרות מסך תשלומי העמלות המשיך להיות דומיננטי, וזאת בשל העובדה כי הירידה בהיקפי הפעילות בשוק הייתה רוחבית, ולא רק בקרב הנפקותיהן של החברות האמריקאיות.

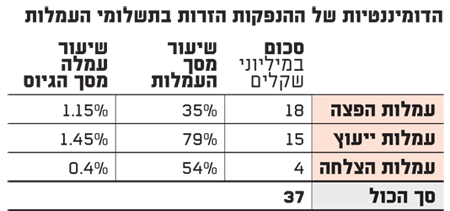

במספרים, החברות הזרות היו אחראיות בסיכום רבעוני לקרוב ל-50% מהיקף העמלות ששולמו לחתמים וליועצים, עם תשלומים בסכום כולל של כ-37 מיליון שקל. זאת, אף שמשקלן בסך הגיוסים שבוצעו בשוק עמד על פחות מ-12%, בסכום כולל של כ-1.5 מיליארד שקל, מתוך גיוסים שהצטברו לכ-13 מיליארד שקל.

הדומיננטיות של ההנפקות

2.4% מהגיוס - עמלה אפקטיבית

לפי הערכת כלכלני ווליו בייס, שיעור העמלה האפקטיבית ברבעון השני של 2018 עבור הנפקות אג"ח של חברות זרות היה כ-2.4% מהיקף הגיוס, לעומת פחות מ-0.2% בלבד מהגיוסים בהנפקות החוב של החברות המקומיות, וכ-0.6% מסך כל הגיוסים, כולל גיוסי אקוויטי, של החברות המקומיות.

עמלות החתמים והיועצים נחלקות לשלוש קטגוריות: עמלות הפצה, עמלות ייעוץ ועמלות הצלחה. מהנתונים עולה כי את עיקר הכסף משלמות החברות המנפיקות עבור פעילות ההפצה, שבה סכום התשלומים הרבעוני הצטבר ל-53 מיליון שקל. בפילוח עמלות ההפצה ששולמו ברבעון השני, עולה כי כ-20 מיליון שקל שולמו בהנפקות של מניות, כשהתשלום הגבוה ביותר נעשה בהנפקות ראשוניות (IPO).

היקף עמלות ההפצה ששילמו החברות הזרות שגייסו חוב ברבעון השני, עמד על 18 מיליון שקל, לעומת 15 מיליון שקל ששולמו בגיוסי חוב של חברות מקומיות. ואולם, שיעורם של תשלומים אלה מסך ההנפקה עמד על 1.15% בגיוסים של חברות זרות, לעומת 0.15% אצל חברות מקומיות.

בווליו בייס הסבירו כי הפער הגדול בין הנתונים נובע, בין השאר, מכך ש"עבודת החתם מורכבת יותר וחשיפתו גבוהה משמעותית (לרבות בשל חתימה על התשקיף) בהנפקה של חברה זרה לעומת מקומית".

כמו כן, הוסיפו שם, במהלך הרבעון השני "היו הנפקות של נמלי ישראל, שגייסה 2.5 מיליארד שקל, והבנקים הפועלים ולאומי, שגייסו יחד כ-2 מיליארד שקל, וכל אלה משכו כלפי מטה את שיעור העמלות ביחס להיקף הגיוס".

אוריון הובילה 8 הנפקות ברבעון

העמלות השמנות המשולמות בהנפקות החוב הזרות גרמו כבר לכמה דרמות פרסונליות בקרב חברות החיתום המקומיות. בין אלה בלטה החלטת צמד היועצים רפי ליפא ועמית גל, הנחשבים ל"ממציאי" הטרנד האמריקאי, להפסיק את שיתוף הפעולה עם חברת החיתום של פועלים אי.בי.אי ולהקים חברת חיתום משל עצמם, אוריון, יחד עם מי שהיה מנכ"ל פועלים אי.בי.אי חיתום, ארז גולדשמידט. מאז שנוסדה הפעילות, לפני כשנה, הפכה אוריון לחברה דומיננטית בשוק, ובסיכום רבעוני הייתה הגוף שהוביל את מספר ההנפקות הגדול ביותר - 8, כשלצדה בלטו גם ווליו בייס ולידר הנפקות, עם הובלה של 6 הנפקות ברבעון כל אחת.

פועלים אי.בי.אי, שנפגעה מסיום שיתוף הפעולה עם ליפא וגל ומעזיבת גולדשמידט יחד עם שני סגניו, הובילה ברבעון השני ארבע הנפקות, וארבע חברות נוספות (רוסאריו, לאומי, איפקס ודיסקונט) הובילו שלוש הנפקות כל אחת. בווליו בייס מציינים כי בסך הכל ברבעון השני 25 חברות חיתום והפצה לקחו חלק בהנפקות בשוק, וכי 13 מהן הובילו לפחות הנפקה אחת.

נתוני שוק החיתום

מגזר הנדל"ן עדיין דומיננטי

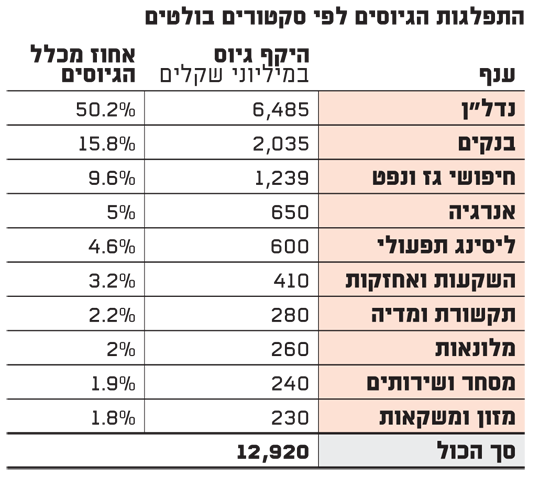

בסיכום הפעילות, הרבעון השני היה חלש יחסית, עם 38 הנפקות לפי תשקיף, לעומת כ-70 הנפקות ברבעון הקודם וברבעון המקביל אשתקד, והיקף הגיוסים הצטבר לסכום של כ-13 מיליארד שקל (לעומת כ-15 מיליארד שקל ברבעון המקביל), וכלל כ-600 מיליון שקל שגויסו בשלוש הנפקות מניות ראשוניות (IPO) של כלל משקאות, דלק תמלוגים וגלוברנדס.

פעילות החברות האמריקאיות בשוק נחתכה ביותר מחצי ביחס לרבעון הקודם, עם ארבע הנפקות (אחת מהן הנפקה ראשונה, של חברת סילברסטין), שבהן גויסו כ-1.5 מיליארד שקל, לעומת 3.3 מיליארד שקל שגייסו חברות אלה ברבעון הראשון.

סקטור הנדל"ן המשיך לשמור על דומיננטיות, כפי שעשה ברבעונים קודמים, ובסיכום רבעוני היה אחראי למחצית מהגיוסים, בסכום של כ-6.5 מיליארד שקל. ואולם, ביחס לרבעון קודם רשם המגזר צניחה של קרוב ל-50% בהיקף הפעילות, שהצטברה ברבעון הראשון לכ-12 מיליארד שקל.

אחרי חברות הנדל"ן ניצבים הבנקים, שהיו אחראים לכ-16% מסך הפעילות, עם גיוסים של כ-2 מיליארד שקל; וסקטור חיפושי הגז והנפט, שגייס כ-1.25 מיליארד שקל - כ-10% מסך הפעילות הרבעונית.

התפלגות הגיוסים

"תיאבון נמוך להשתתפות בהנפקות"

בווליו בייס ציינו כי "נראה שהרבעון השני הוא המשך למגמה שהתחילה במארס, אשר אופיין בכמות נמוכה יחסית של הנפקות. מלבד תקופת הדוחות השנתיים, שמונעת מהחברות לבצע הנפקות, העלייה ברמת התנודתיות בשוק לצד עליית התשואות באג"ח ממשלת ארה"ב (וישראל בעקבותיה) גרמו להפסד בחלק מההנפקות, ומכאן לתיאבון נמוך להשתתפות משקיעים בעסקאות נוספות. בעקבות זאת, כמה מהחברות בחרו להשעות חלק מהגיוסים עד להתבהרות התמונה".

בעניין החברות האמריקאיות, הוסיפו בווליו בייס כי "החברות בעלות דירוגי החוב הגבוהים או סדרות מובטחות בשיעבוד קיבלו פרמיה מהשוק והצליחו לגייס בריביות סבירות, ואילו החברות בדירוגי הביניים והדירוגים הנמוכים, שעלות החוב שלהן כיום 7%-9%, השהו את תהליך הגיוס וישקלו אם להמשיך בתהליך הגיוס, כפי שראינו לדוגמה עם החברות KKR, AAC ו-OFS".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.