מוקדם יותר השבוע התברר, כי חברת הביטוח הזרה סיריוס, שבשרשור נמצאת בבעלות סינית, כבר לא תקנה את הפניקס. זה החל מהערכות בשוק בתחילת יום ראשון השבוע, והפך לרשמי וסופי באותו ערב. הדבר השפיע על מניית קבוצת הביטוח באותו יום, ובעיקר ביום שלמחרת, שבו הגיבה בירידות בשיעור של 4%, בעוד שמניות המתחרות הישירות שלה ירדו בשיעור מתון בהרבה.

בשקלול שני ימי הירידות הללו במניית הפניקס - בציפייה להודעה הרשמית ולאחריה - איבדה מניית החברה 5.1%, יותר ממה שהשילו מתחרותיה הגדולות. אגב, בזמן שהפניקס התממשה בשיעור חד כאמור, החברה האם שלה - קבוצת דלק - דווקא טיפסה ביומיים האלה ב-2.9%.

מדוע זה קרה? אמנם קיים קשר ישיר בין שני האירועים - ביטול העסקה והירידות במניה - אך אין להבין מזה שהירידות במניה נבעו מכך שביטול העסקה הפתיע את המשקיעים בבורסה. סביר הרבה יותר להניח שהירידה החדשה במניית הפניקס נבעה - לא פחות ולא יותר - מכך שהתחדדה ההבנה של המשקיעים, כי הרגולטורית האחראית לא תאשר בקלות, אם בכלל, מכירה לגורם זר של חברת ביטוח גדולה, שמשחקת תפקיד מרכזי בשוק החיסכון הפנסיוני.

הדבר, כך חוששים המשקיעים, עלול להביא בסופו של יום למכירה "סיטונית" של מניות בבורסה, מה שעלול להציף את השוק ולפגוע בשער המניה, והשלב הראשון יהיה מכירת ה"חבילה" שסיריוס כבר מחזיקה בהפניקס.

אך לא רק הפניקס צריכה להיות מושפעת מההתפתחות הזו. זוהי העסקה הפוטנציאלית המי-יודע-כמה בשרשרת הולכת ומתארכת של ניסיונות מצד גורמים זרים לרכוש שליטה בקבוצת ביטוח או בבית השקעות גדול - שמנהלים כספי חיסכון לטווח ארוך של ישראלים רבים. ניסיונות אלה נכשלים כשהם מגיעים לפיקוח על הביטוח ברשות שוק ההון.

למעשה, ההודעה מהשבוע אמורה להדאיג את המשקיעים במניות חלק מגופי הפיננסים הגדולים - בדגש על מי שמנהל חסכונות לטווח ארוך. בעיקר היא אמורה להדאיג את בעלי השליטה הקיימים בהפניקס ובכלל ביטוח - שחייבים למכור את השליטה בחברות הללו בגלל חוק הריכוזיות - וגם, למשל, את בעלי השליטה בבית ההשקעות פסגות, שמתקרבים למועד שבו יידרשו להביא את האקזיט המיוחל להשקעתם.

מדוע להדאיג? זוהי המחשה נוספת לקושי בקבלת אישור רגולציה, שמלמדת שממש לא קל למצוא בעל שליטה חדש לקבוצת חיסכון פנסיוני גדולה. מצב זה מגדיל את הסיכוי שהרבה מניות יוצעו למכירה בבורסה, מה שעלול להשפיע על מחיריהן. משמעות נוספת היא שאנו כנראה קרבים לעידן חדש בביטוח ובבתי ההשקעות - עידן ללא גרעיני שליטה מובהקים, של חברות בשליטת המנהלים, מה שכבר קיים בבנקים.

מה זה אומר? עד כה הורגלנו בבעלי בית דומיננטיים בענף הביטוח, ובבתי ההשקעות, שהתוו כיוון לחברות, לרוב מתוך הסתכלות ארוכת-טווח שיצרה להם ולחברות שלהם ערך רב לאורך עשורים. עם זאת, בחודשים האחרונים ראינו דוגמה לאופן שבו מתנהלת חברת ביטוח ללא בעל שליטה מובהק, וזה לאו דווקא הלך חלק. אנו מתכוונים להליך בחירת המנכ"ל בכלל ביטוח, שהושלם לאחר חודשים ארוכים של מאבקים בין "מקבלי ההחלטות הרלוונטיים", ורק לאחר "סטירת לחי" מהפיקוח.

ההפתעה הייתה גדולה אם לא היה ביטול

כך או כך, במה מדובר בכל הקשור להפניקס, דלק וסיריוס? ביום ראשון השבוע הודיעה קבוצת דלק, שבשליטת יצחק תשובה, על "מכירת אחזקות החברה בהפניקס - ביטול ההסכם", ובמסגרת זו פירטה, כי "נכון למועד זה לא הושגו האישורים הרגולטוריים הדרושים אשר נקבעו בהסכם והיוו תנאי להשלמת העסקה, ולפיכך על פי ההסכם, ביום 2 ביולי 2018 מסתיימת התקופה להשלמת התנאים וההסכם יבוטל". עוד הוסיפו, כי "החברה תמשיך לפעול למכירת אחזקותיה בהפניקס".

אמרנו שמדובר היה בהודעה צפויה, וזה נכון עד כדי כך, שאם ההודעה על ההחלטה של סיריוס לא הייתה מגיעה כפי שהגיעה, או אז היה מדובר בהפתעה. אנשי שוק הביטוח בישראל, כולל אלה שנמים עם קבוצת דלק, שבשליטת יצחק תשובה, היו סקפטיים מאוד ביחס לסיכויי ההצלחה של עסקת סיריוס-דלק - העברת השליטה בקבוצת הביטוח הפניקס מידי יצחק תשובה לידיים אמריקאיות-סיניות.

בספטמבר 2017, חתמו דלק וסיריוס על הסכם מחייב למכירת מניות השליטה (52.3%) בקבוצת הביטוח השנייה בגודלה בישראל, בתמורה לכ-2.5 מיליארד שקל, בשני שלבים. סיריוס הוכיחה רצינות מבחינתה כבר במועד החתימה על העסקה, כשרכשה 4.9% ממניות הפניקס, תמורת כ-208 מיליון שקל, ומקביל יצאה אז לדרך החתחתים הארוכה מול הרגולטור האחראי מרשות שוק ההון, שבסופה קיוותה לקבל את האישור לרכישת 47.4% הנותרים.

בסיריוס שידרו רצינות ומחויבות לכל אורך הדרך, והאמינו שהפעם הם יצליחו היכן שכשלו רוכשים פוטנציאליים קודמים, שכשלו במשוכה זו. אמש התברר שגם סיריוס עמדה בתחזיות המוקדמות של הסקפטיים, ולא בתחזיות ובתקוות שלה עצמה, וזה ניבט אלינו גם מהעובדה שבעוד שמניית הפניקס נחתכת, הרי שמניית דלק דווקא טיפסה היום ביותר מ-1%.

קבוצת דלק מעוניינת למכור את הפניקס כחלק משינוי המיקוד העסקי בקבוצה, והיא גם צריכה למכור אותה (או את יתר הפעילויות הריאליות בקבוצה) בכפוף לחוק הריכוזיות. זה מוביל לכך שמכירה של מניות הפניקס בהכרח תתבצע. איך ומתי, זה כבר עניין אחר. החל מהשבוע דלק משוחררת למצוא רוכש אחר, ואולי אפילו למכור את המניות בשוק.

לגבי מציאת רוכש אחר נציין כי סיריוס היא ה"רוכש" החמישי שחותם על הסכם כלשהו עם דלק על הפניקס בשנים האחרונות, אחרי משפחת קושנר האמריקאית, החברה הסינית פוסון, AmTrust האמריקאית וגם חברת יאנגו הסינית. למעשה, כל המגעים האלה הסתיימו ללא עסקה, ולא אחת הרגולטור הוא שייבש את התקוות הזרות, עם מסמוס העסקאות, בהמשך לעסקאות אחרות - שקודמו בכלל ביטוח (למשל עם חברות סיניות) ובבית ההשקעות מיטב דש (עם הקרן XIO, שגם נשברה והבינה בסוף שלא תזכה לחיבוק חם מהרגולציה פה).

כך אנו מגיעים לתסריט המכירה בשוק ההון, שלגביו יש שתי אפשרויות מרכזיות: האחת - מכירת כל המניות של דלק בהפניקס, לצד מכירת המניות של סיריוס (4.9%) ומניות של בעלי העניין השניים בגודלם בחברה - קבוצת מאיר של יעקב שחר וישראל קז (שמחזיקה כיום כ-12.7%), במה שעלול להכביד מאוד על המניה ולפגוע בתמורה הכוללת; האפשרות השנייה - מכירה "רק" של המניות שמעל לגרעין השליטה המינימלי - שעומד על 30%.

במובן זה מדובר על מכירה של כ-17.35% ממניות הפניקס על-ידי דלק - סחורה ניכרת, שעשויה להתווסף לסחורה שתמכור סיריוס, ולזו שאולי תוזרם לשוק מצד השותפים שחר וקז, כאמור. אגב, גם גרעין שליטה של 30% לא מקל על האתגר האדיר שבמציאת רוכש שיעבור את הפיקוח על הביטוח. הרי בשנים האחרונות ראינו שורה של רוכשים פוטנציאליים שרצו להיכנס לשוק הביטוח והפיננסים בישראל, ולא חששו מעלויות, כי אם כשלו במשוכת הרגולציה. ובמובן זה - שליטה של 30% כמוה כשליטה של 52.25% מבחינת הרגולציה.

וזה האתגר - בהא הידיעה. בשנים האחרונות רשות שוק ההון, ביטוח וחיסכון, בראשות דורית סלינגר, חסמה כמה עסקאות. היא לא עשתה זאת עם תשובות שליליות כי אם באמצעות משיכה והתשה, וזה קרה גם בכלל ביטוח וגם בבית ההשקעות מיטב דש. עם זאת, מבחינת דלק ותשובה, מכירה בשוק ההון, לפחות של חלק מהמניות, אינה בלתי נתפסת, וזאת מאחר שמאז שסיריוס ודלק חתמו על ההסכם ביניהן, עלתה מניית הפניקס ביותר מכ-20%, מה שהביא אותה לשווי שוק של כ-4.63 מיליארד שקל. בתקופה הזו היא אף חצתה את רף 5 מיליארד השקלים.

ממש לא מן הנמנע שסיריוס תיסוג מהעסקה, וגם תמכור את החזקותיה בהפניקס (4.9%), וזאת במקביל לכך שבעלת השליטה הקודמת, וכיום בעלת עניין ללא זכויות שליטה - קבוצת מאיר של יעקב שחר וישראל קז, שמחזיקה ב-12.7% ממניות הפניקס - כבר מימשה חלק ניכר מהחזקתה בקבוצת הביטוח, ועשויה להמשיך בכך.

מגדל וכלל ביטוח ירדו חזק

למרות הירידה בשווי המניות שלה מתחילת החודש, קבוצת הפניקס היא עדיין בעלת שווי השוק השני בגובהו בענף הביטוח, אחרי קבוצת הראל, במה שכבר הפך לעובדה גמורה ומוחלטת, של שינוי ההובלה בשוק הביטוח. לא עוד מגדל וכלל ביטוח בראש, כמו שהיה שנים רבות, כי אם הראל והפניקס, שהמנהלים שלהן, מישל סיבוני ואייל לפידות, רשומים על הצלחות עסקיות ברורות ונמשכות.

אגב, מול היציבות הנמשכת בהנהלות של הראל ושל הפניקס - לא רק בדרג המנכ"ל, כי אם גם בשורה השנייה בחשיבותה, של ראשי החטיבות - הרי שבשתי המובילות של פעם, מגדל וכלל ביטוח, יש מנכ"לים טריים.

במגדל נכנס דורון ספיר לתפקיד המנכ"ל בחודש שעבר, ובכלל ביטוח נכנס המנכ"ל החדש, יורם נוה, לתפקידו בתחילת השבוע הנוכחי. על פי הערכות, ההנהלות של החברות הללו יחוו שינויים בעתיד הקרוב, וכבר עתה ידוע שמנהל הכספים הוותיק והמוערך של מגדל עובר לכלל ביטוח.

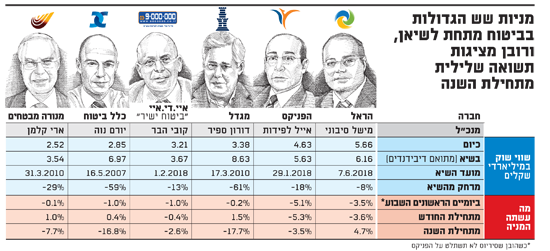

בצל שינויי המנהלים והחיפוש אחר הדרך הנכונה, שתוביל שוב לצמיחה בתוצאות, מניות מגדל וכלל ביטוח השילו מתחילת 2018 כ-17.7% ו-16.8%, בהתאמה. זאת בשעה שמנורה מבטחים השילה 7.7% והפניקס איבדה 3.5% (ולולא הירידות שנרשמו בשבוע זה היא הייתה מציגה עלייה קלה מתחילת השנה). מנגד, הראל היא היחידה מקרב חברות הביטוח הגדולות שרשמה עליות מתחילת השנה, של כ-4.7%.

מניות 6 הגדולות בביטוח

מבחינת שווי שוק ישנה חברת ביטוח גדולה שישית - איי.די.איי ביטוח, שמחזיקה בשווי שוק הרביעי בהיקפו בענף הביטוח, אך אינה פועלת בכל תחומי הביטוח, ובוודאי שאינה גדולה בתחום המרכזי - החיסכון לטווח ארוך. איי.די.איי ביטוח, שמוכרת לציבור הרחב כ"ביטוח ישיר", רשמה מתחילת השנה ירידה של 2.6%, שממצבת אותה עם שווי שוק נמוך ב-5% בלבד מזה של מגדל. מדובר בפער בלתי נתפס כמעט. מגדל קיימת עשרות רבות של שנים, לאחר שנוסדה ב-1934 והייתה שווה בשיאה כ-8.6 מיליארד שקל (מתואם דיבידנדים), ואילו "ביטוח ישיר" יצאה לדרך "רק" ב-1994, והיא מחזיקה בעתודות קטנות בהרבה מאלה של מתחרותיה.

על כל פנים, שלוש קבוצות ביטוח נמצאות במגמה סופר-חיובית עבורן בשנים האחרונות, והן גם רשמו שווי שיא כל הזמנים במהלך 2018. מדובר בהראל, שרשמה את השיא שלה בחודש שעבר, כשהייתה שווה כ-6.2 מיליארד שקל, בהפניקס, שהייתה שווה יותר מ-5.6 מיליארד שקל בסוף ינואר, ובאיי.די.איי ביטוח, שהייתה שווה כ-3.7 מיליארד שקל בתחילת פברואר האחרון. מנגד, כלל ביטוח ירדה אל מתחת לרף 3 מיליארד השקלים.