דירוג התשואות של הפוליסות המשתתפות ברווחים עד לאפריל 2018 מגלה כי יש חברת ביטוח אחת שבולטת בבירור מעל לכל מתחרותיה, עם ההובלה בכל שלושת פרקי הזמן שאנו בוחנים - קבוצת הביטוח הפניקס, שמנהלת כיום נכסים בהיקף כולל של כ-173 מיליארד שקל.

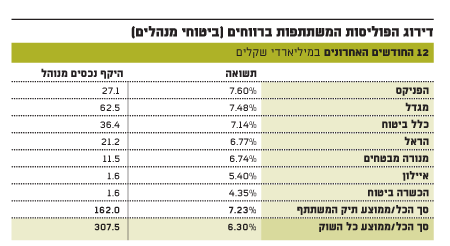

על פי נתוני אתר הביטוח-נט, שמפעילה רשות שוק ההון, מציגה קבוצת הביטוח - שאת השקעותיה מנהל רועי יקיר ואת השקעות עמיתיה מנהל יניב כהן - תשואה נומינלית ברוטו של 7.6% ב-12 החודשים שהסתיימו באפריל האחרון, בפוליסות המשתתפות ברווחים שלה. מדובר בתשואה הגבוהה בשיעור ניכר ביחס לממוצע הכלל-ענפי, שעומד על 7.23% בתיק המצרפי של הפוליסות המשתתפות ברווחים ועל 6.3% בכל פוליסות החיסכון שמנוהלות בשוקי ההון ושאינן מבטיחות תשואה.

דירוג הפוליסות המשתתפות ברווחים (ביטוחי מנהלים)

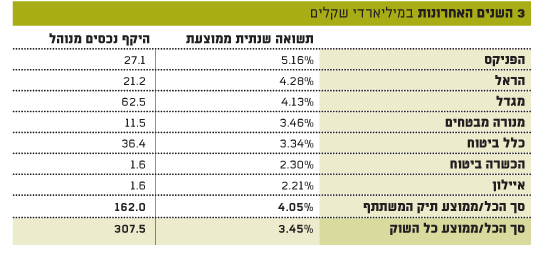

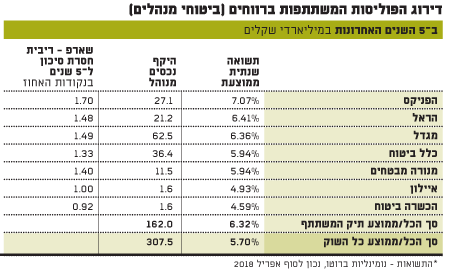

עם זאת, אפיקי החיסכון הפנסיוני בכלל, וביטוחי המנהלים בפרט, הם מסלולי חיסכון לטווחי זמן ארוכים במיוחד, שנמשכים עשורים שלמים - כך שלתשואה של שנה זו או אחרת, ובוודאי של תקופות קצרות יותר, חשיבות משנית, שעלולה לעוות את הבחינה "הנכונה" של התשואות של הגופים האלה. לכן, אנחנו בוחנים גם את התשואות ל-3 השנים האחרונות ול-5 השנים האחרונות.

דירוג הפוליסות המשתתפות ברווחים ב3 השנים האחרונות (ביטוחי מנהלים)

גם בתקופות הבדיקה האלה, כאמור, הפניקס בולטת מעל למתחרותיה, עם תשואות שנתיות ממוצעות נומינליות ברוטו של 5.16% ושל 7.07%, בהתאמה, לעומת תשואות ממוצעות של 4.05% ושל 6.32% בתיקי הפוליסות המשתתפות ברווחים המצרפיים, בהתאמה, ותשואות שנתיות ממוצעות של 3.45% ושל 5.7% בתיק ביטוחי המנהלים המצרפי.

לצד הפניקס, נציין לחיוב גם את מגדל ואת כלל ביטוח, בדירוג ל-12 החודשים האחרונים, וגם את הראל, שניצבת במקום השני בדירוגים ל-3 שנים ול-5 שנים, ושמציגה תוצאות טובות ברמה הגבוהה מהממוצע הכלל-ענפי לאורך תקופות בחינה ארוכות הרבה יותר.

דירוג הפוליסות המשתתפות ברווחים ב5 השנים האחרונות (ביטוחי מנהלים)

התיק שנסגר הוא מסלול הדגל

כאן המקום לעמוד על ההבדלים בין כל התיקים שהזכרנו. ביטוחי המנהלים הם השם המיתוגי, והמוצלח מאוד מבחינה שיווקית, של פוליסות החיסכון הפנסיוניות של חברות הביטוח. מדובר בפוליסות חיסכון שנמכרות במסגרת פעילות ביטוח החיים שמנהלות קבוצות הביטוח. פוליסות אלה נחלקות לתיק ישן והיסטורי של פוליסות מבטיחות תשואה. עם השנים, בתחילת שנות ה-90, הופסקה הנפקת האג"ח המיועדות לפוליסות האלה, והן הוסטו לניהול בשוקי ההון, ואת הפוליסות האלה אנו מדרגים כאן.

מדוע אנו מדרגים את קבוצות הביטוח על פי התשואות שלהן בפוליסות המשתתפות ברווחים? הפוליסות המשתתפות ברווחים, שנמכרו בין 1992 ל-2003 - ושבהן מנוהלים כיום נכסים בשווי כולל של כ-162 מיליארד שקל, והן תיק הדגל המובהק של החברות - הן למעשה הכי דומות באופיין בין כל החברות, מה שמאפשר השוואה "טהורה" יותר של "איכות" ניהול ההשקעות. תיק זה, המוכר גם כקרן י', אינו פתוח למצטרפים חדשים מאז תחילת 2004, ומאז נמכרות פוליסות מסלולי ההשקעה, שבהם מנוהלים כיום כ-138 מיליארד שקל.

אגב, לפוליסות המשתתפות ברווחים קוראים כך בגלל מודל דמי הניהול הייחודי שיש להן, שדומה לזה הנהוג בעולם קרנות ההשקעה, עם דמי ניהול קבועים בשיעור נקוב ועוד דמי ניהול משתנים, הנגזרים כשיעור קבוע מהרווחים הריאליים שהחברה המנהלת משיגה בחיסכון של לקוחותיה. מכאן, ההשתתפות ברווחים. מודל זה אינו רלוונטי לפוליסות משנת 2004 ואילך, אבל הוא זה שיש ללקוחות רבים שנמצאים בפוליסות אלה, ושמשלמים כולם את המקסימום המותר לגבייה.

כיום יש שבע קבוצות ביטוח, שמנהלות תיקי השקעות בסכומים לא נמוכים - מגדל, כלל ביטוח, הפניקס, הראל ומנורה מבטחים - כשהרבה מאחוריהן נמצאות הכשרה ביטוח ואיילון. כל אלה מנהלות גם פוליסות משתתפות ברווחים וגם פוליסות חיסכון חדשות יותר. עליהן יש להוסיף את איי.די.איי ביטוח, המוכרת בציבור הרחב כביטוח ישיר, ואת פסגות ביטוח הקטנטנה, שבקרוב תיבלע באיילון. לשתי האחרונות נכסים בביטוח חיים בהיקף לא מהותי ברמת השוק.

יניב כהן, מנהל השקעות עמיתים של הפניקס \ צילום: איל יצהר

"מנתחים הכל מלמטה למעלה"

בכל אופן, מנהלי ההשקעות שמנצחים בגדול את דירוג התשואות של "גלובס" לשנת 2018, אומרים בראיון מיוחד למגזין ההשקעות של "גלובס" כי ההצלחה שלהם מגיעה מכך שהם חושבים אחרת. "הפניקס מציגה תוצאות טובות כל השנים באופן די עקבי", אומר יקיר, מנהל ההשקעות הראשי של הפניקס. "אם אני מסתכל על זה מלמעלה, אני מחלק את הגורמים לכך לשניים: האחד, צוות מצוין ומנוסה שרץ יחד כמה שנים טובות, ושבו כל אחד מתמחה בתחומו, אבל יודע לעבוד יחד כשיטת עבודה - וזה מביא לתוצאות טובות לאורך זמן. והגורם השני הוא שאנו משתדלים לעבוד אחרת מהגופים האחרים וחושבים אחרת.

"מה זה אומר? אנחנו משתדלים לחשוב מחוץ לקופסה, ובודקים עסקאות בעולם הסחיר והלא-סחיר, שבהן אנו לא רואים מתחרים סביבנו, שפועלים אחרת מסיבות שלהם. אנו מנתחים כל דבר לגופו מעולם המיקרו, מלמטה למעלה. יש לנו ביטחון שהניתוח מלמטה הוא מאוד חזק".

כהן, מנהל השקעות העמיתים של הפניקס, מוסיף כי "2017 הייתה שנה טובה בשלל תחומי החיסכון לטווח ארוך - ביטוחי מנהלים, גמל ופנסיה - כשאנו מנהלים את ההשקעות באופן רוחבי לכולם. איני יכול להצביע על משהו ספציפי שהוביל אותנו לתוצאות בשנה שעברה. זה לא מניה משמעותית או מטבע כלשהו, אלא הרבה החלטות השקעה ברמת המיקרו, במניות, באג"ח ובאפיקים אחרים, שהובילו לתוצאות והצטברו - וזה קרה גם באפיק האשראי ובפרייבט אקוויטי. בסופו של יום, מה שמנצח זה החלטות מיקרו נכונות. אין פה קסמים, אלא השקעה במערכי אנליזה, פרייבט אקוויטי, חו"ל, אשראי ועוד".

אילו שינויים בכל זאת קרו אצלכם?

כהן: "אנו מעבירים יותר ויותר תשומת לב וכוח אדם לניתוח של אג"ח בחו"ל ומניות בחו"ל".

השוק המקומי קטן עליכם?

כהן: "כן, אבל לא רק עלינו - על כולם. בחו"ל אפשר להשקיע דרך מדדים, ויותר נכון לפתח שם יכולות".

יקיר: "בהסתכלות עתידית, יש שני הליכים ברורים שמאפיינים את התיק שלנו: הראשון הוא שנמשיך לגדול בחו"ל באופן עקבי, כך שבתוך שלוש שנים למעלה ממחצית מהנכסים שלנו יהיו בחו"ל, וזה יקרה בעולמות הסחירים והלא-סחירים. זה מחייב יצירת התמחויות בחו"ל, בכל תחום שבו אנו נוגעים.

"התהליך השני הוא תהליך שקורה הרבה שנים - הגדלת החלק של העולם הלא-סחיר. זה לא סוג של אידאה מבחינתנו, כי אם ניצול עיוותים שקיימים כיום, כשאנו יכולים למצוא דברים הרבה יותר זולים בעולם הלא-סחיר ביחס לעולם הסחיר. אם כיום שליש מהתיק לא-סחיר, זה יגדל בשיעור יפה בשנים הקרובות".

בשנים האחרונות נטען נגד המוסדיים שהם משקיעים מעט מדי בהון סיכון ובחברות טכנולוגיה, בעיקר חברות צעירות.

יקיר: "בשנתיים האחרונות היו התבטאויות לגבי מוסדיים שלא משקיעים שם, ועל כך אומר בשם הפניקס שהשקענו לא מעט בחברות טכנולוגיה עילית, לאו דווקא בחברות סחירות, היו לנו כמה הצלחות ויהיו לנו עוד בעתיד. איננו נרתעים מכך ואנחנו משקיעים בזה במסגרת הקבוצה של העולמות הלא-סחירים".

דיברתם על חשיבה שונה של הפניקס. במה, למשל, זה בא לידי ביטוי?

כהן: "לפני שנה, כשהנפט היה ברמות של 40 דולר לחבית והערכנו שהוא יעלה, החברות הסחירות שדרכן ניתן היה להיחשף לזה, שיקפו במחיריהן רמה של כ-60 דולר לחבית. לכן חיפשנו דרך לא-סחירה, ומצאנו דרך להיחשף בשיתוף עם קרן בחו"ל. נכון להיום יש לנו רווח של מעל 100% על העסקה, בינתיים. זאת, בזמן שהמניות הסחירות לא עשו מי יודע מה, אף שמחיר הנפט עלה".

יקיר: "עוד דוגמה מעניינת היא תולדה של כך שזיהינו את המגזר הערבי ככזה שסובל מהשקעות חסר. איתרנו את רשת הקמעונות קינג סטור, המנוהלת על ידי מג'די כיתאני, ונכנסו אליה בהשקעת אקוויטי. להערכתנו, יש כאן פוטנציאל להנפקה בשנים הקרובות וזוהי הזדמנות גדולה. חיפשנו גם להיחשף לתחומי האנרגיה ותחנות כוח, ונחשפנו לתחנת הכוח IPM, שאליה נכנסנו טרום הסגירה הפיננסית ועם תשואות שירדו בחדות לאחר הסגירה הפיננסית".

הפניקס וגם המוסדיים הגדולים האחרים משקיעים הרבה ישירות בנדל"ן. הפכתם גם לחברות ניהול נדל"ן מניב.

יקיר: "נכון. אנחנו משתדלים לעשות את העסקאות שיניבו לנו תשואה ברווחי הון גבוהים מהנורמה. כך למשל, איתרנו הזדמנות לפני כשנה להצטרף לרכישה של קניון ארנה בהרצליה. זאת לא רכישה קלאסית של גוף מוסדי, שרוצה לקנות נכסים מניבים ויציבים. מדובר במשהו אחר - נכס במצוקה, שעל ידי שינוי מסוים אפשר להשביח אותו משמעותית בתוך שנים ספורות. אנו מצפים שזה יקרה, ומאמינים שנראה כאן השאת רווחים משמעותית בעתיד".

אתם מנהלים גם השקעות בתחום הפנסיה החדשה המקיפה, שנהנית מאג"ח מיועדות שמנפיקה המדינה ושמבטיחות תשואה גבוהה. באחרונה חשפנו ב"גלובס" שהחשכ"ל מוביל רביזיה באג"ח המיועדות, במטרה לבטלן בתמורה להבטחת תשואה כלשהי במקומה. כיצד זה ישפיע על ניהול החיסכון הפנסיוני של הציבור?

כהן: "נראה שבהסתכלות קדימה, אלא אם נגדיל סיכונים דרמטית, לא יהיו בשנים העתידיות תשואות באפיקים הסולידיים, ברכיבי האג"ח, כמו שהיו עד כה. ברור שאני כחוסך מעדיף אג"ח מיועדות".

עד כמה החלטות אקטיביות, שמנסות להכות את המדדים, מוכיחות את עצמן, או שלתפיסתכם עדיף השקעה פאסיבית שעוקבת אחר מדדים?

כהן: "גופי ההשקעה המובילים בשנים האחרונות, רובם נוקטים בחירה אקטיבית של מניות ואג"ח. הפאסיבי הוא כלי שגם אנו משתמשים בו, בעיקר בחו"ל ואיפה שאנחנו חושבים שאין לנו ערך מוסף ואיננו משתמשים במנהלים חיצוניים".

למוסדיים הותר לגבות ישירות מחשבונות החוסכים תשלום שנקרא "ההוצאות הישירות", לצורך מימון השקעות על ידי מנהלים חיצוניים. לפני כמה שנים ההוצאות האלה הוגבלו בתקרה, כשמדובר בהוראת שעה, שעדיין לא הפכה לקבועה, ולא מן הנמנע שבעתיד היא אף תופחת או תבוטל. ההוצאות הישירות המותרות לגבייה מספיקות לטעמכם?

יקיר: "המגבלה על ההוצאות הישירות זאת טעות חמורה. גופים לא משקיעים תמיד היכן שהיו רוצים להשקיע, בגלל המגבלה. גם אם רואים שמרבית הגופים, או כולם אפילו, נמצאים מתחת למגבלה, זה לא אומר שזה לא משפיע על שיקולי הניהול.

"המטרה שלנו כמנהלי החיסכון של הציבור היא בזהות מוחלטת עם העמיתים שלנו, והיא השאת תשואה. אני חושש שיש כעת מקומות גיאוגרפיים או מכשירים שלא משקיעים בהם, אף שאפשר להשיג בהם תשואה עודפת. הרי אין דרך שלכל הגופים תהיה מומחיות בכל תחום. איני מכיר לזה אח ורע בעולם. אני מקווה שהמגבלה תיפתח בעתיד".

לסיום, לא אחת מדברים על יתרון לקוטן בניהול השקעות. ואולם, התשואות בחיסכון לטווח ארוך מעידות דווקא על יתרון לגודל.

יקיר: "גופים גדולים יכולים להעמיד משאבים גדולים יותר, ובעולם כיום משאבים גדולים משמעותם התמחות, ידע ויכולת לעשות תשואה גבוהה יותר. זה כמעט ברור מאליו".

כהן: "ככל שאתה יוצא לחו"ל, ניתן לטעון שיש יתרון לגודל, כי בחו"ל צריך גודל מינימלי להיחשף לעסקאות ולקרנות השקעה".

יקיר: "מרבית הגופים הישראליים בחיסכון ארוך טווח הם גופים בגודל בינוני ואף גדול בעיניים בינלאומיות, וזה נותן כח קנייה לשותפויות ותנאים טובים. זה יתרון מובהק".