השוק הישראלי מפנים בשנים האחרונות שסביבת האינפלציה נמוכה, ושהיא תישאר כזו לאורך זמן. ממוצע תחזיות החזאים השונים בשוק הלך וירד ככל שהאינפלציה בפועל הפתיעה כלפי מטה. האם כיום, כאשר המשקיעים רגישים לכל נתון אינפלציה שמתפרסם בארה"ב או באירופה, יכול להיות שגם בישראל משהו משתנה?

על פי פרסומי בנק ישראל, ממוצע תחזיות האינפלציה ל-12 חודשים קדימה עומד על 0.7%. אך בניגוד לעבר, קיימת שונות גבוהה בין החזאים השונים. טווח התחזיות נע בין 0.5% ל-1.2%. הטווח הגבוה מתבסס על הערכות ללחצי שכר עבודה, על רקע התעסוקה המלאה ושיעורי האבטלה הנמצאים בשפל היסטורי, וכן על הצפי לפיחות השקל, לנוכח פערי הריבית מול ארה"ב. המצדדים בטווחים הנמוכים נותנים משקל גבוה יותר לשינויים המבניים, ללחצי מחירים הנובעים משינוים בטעמי הצרכן הישראלי, לעודף בחשבון השוטף ואולי גם להתמתנות במחירי הדיור.

מעבר לתחזיות, כדאיות ההחזקה של אג"ח צמודות על פני אג"ח שקליות נגזרת ממה ששוק ההון מתמחר - כלומר, מפער התשואה בין אג"ח ממשלתיות צמודות לאג"ח שקליות, לאורך עקום התשואות. ככל שהאינפלציה הגלומה בשוק נמוכה ביחס להערכת המשקיע, יעדיף המשקיע לקנות נכסים צמודי-מדד, וליהנות מהאינפלציה הגבוהה בפועל. הוא יעדיף, לעומת זאת, להיחשף לנכסים שקליים ככל שהשוק מגלם אינפלציה גבוהה מהערכותיו.

ציפיות האינפלציה

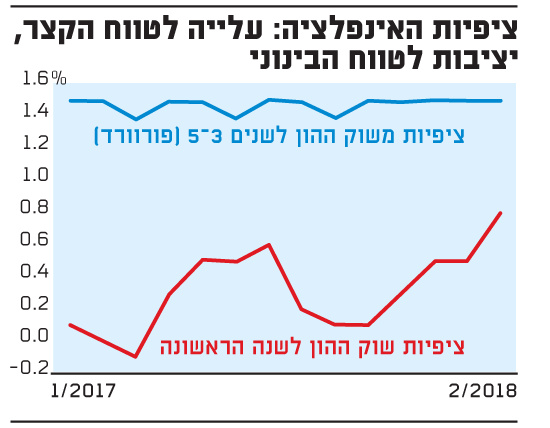

מה קורה כיום בשוק? האינפלציה המגולמת בשוק לשנה הראשונה עלתה בחודשים האחרונים ועומדת על 0.8%. הציפיות לשנה השנייה עקבו אחר מגמה זו, והן מגיעות היום לכ-1%.

שינויים אלה כמעט אינם נראים בטווחים הבינוניים של 3-5 שנים. בטווחים האלה הציפיות כמעט יציבות, סביב 1.5%.

מחכים למדדים של מארס-מאי

אז מה לעשות היום? מארס עד מאי צפויים לרכז השנה את עיקר האינפלציה הצפויה. בגלל הסביבה הנמוכה שאליה הורגלו המשקיעים, מחכים בשוק כיום למדדים אלה לפני הסתערות נוספת על אג"ח צמודות מדד - מה גם שהשוק כבר עשה שלב אחד בהעלאת הציפיות בטווחים הקצרים. הפתעה כלפי מטה במדדים הגבוהים ביחס לתחזיות המוקדמות עשויה אף להוריד את האטרקטיביות של החלק הקצר בעקום הצמוד.

עם זאת, ההשפעות האינפלציוניות המתהוות כיום הן בעלות אופי ארוך-טווח מעבר לעונתיות הרגילה. השלכות של משק בתעסוקה מלאה, ועליית שכר המינימום עם השפעות על יתר המועסקים, מהוות גורמים אינפלציוניים. בארה"ב השוק עוקב בדריכות אחר נתוני האינפלציה, שנעים סביב כ-2%, בשל התחממות נתוני התעסוקה.

פיחות השקל מול הדולר או מול הסל נראה תופעה שלא ניתן להישען עליה, אך בסופו של דבר פער הריבית הוא גורם כלכלי שיכריע. עם ציפיות להעלאת הריבית בארה"ב שלוש פעמים השנה, והערכה שבנק ישראל לא ימהר לעקוב אחר מהלכים אלה לפחות עד סוף שנה זו, מקבלים פער ריביות שרק הולך ועולה.

אין להמעיט בשינויים המבניים שקורים במשק הישראלי, עם השפעה מאזנת, אך יש להסתכל על התרומה השולית שלהם. הופעת סימני אינפלציה בשוק הישראלי היא עניין של זמן, וכיום השוק לא ביצע התאמת ציפיות בטווחים הבינוניים, בדומה לטווחים הקצרים. במקרים רבים בטווחים הבינוניים, השוק מאמץ את הגישה "מה שהיה הוא שיהיה", כלומר משליך על טווחים אלה את הדברים שמופיעים בטווח הקצר. הדבר נכון לשני הכיוונים.

חשיפה לצמודי-מדד לטווח בינוני מהווה אפוא פתרון נכון לחשיפה בראייה לטווח הבינוני-ארוך. על רקע עליית התשואות באג"ח הממשלתיות בחודשיים האחרונים, עם פתיחת מרווחים קלה ניתן לייצר חשיפה לאינפלציה באמצעות אג"ח קונצרניות בדירוגים גבוהים, דוגמת בנקים וחברות ביטוח.

הכותבת היא מנהלת השקעות ראשית באי.בי.אי בית השקעות. הכתבה אינה מהווה ייעוץ השקעות, ואינה מהווה תחליף לייעוץ המתחשב בצרכים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.