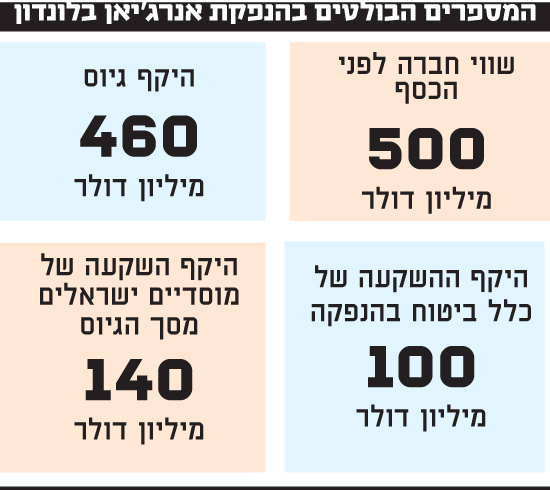

חברת האנרגיה הזרה אנרג'יאן בדרכה להירשם ברישום דואלי למסחר בבורסה בת"א, וזאת לאחר שהבטיחה בסוף השבוע גיוס של כ-460 מיליון דולר במסגרת הנפקת מניות ראשונית (IPO) בבורסת לונדון. לאחר גיוס ההון, תגיש החברה היוונית בימים הקרובים את טופסי בקשת הרישום למסחר בשוק ההון המקומי, ותוך כמה שבועות מניותיה צפויות להתחיל להיסחר גם פה, וככל הנראה החברה תיכלל במדד ת"א 90. אנרג'יאן מחזיקה בישראל את מאגרי הגז הטבעי "כריש" ו"תנין", המהווים כיום את עיקר פעילותה, ועיקר כספי הגיוס מיועדים לפיתוחו של "כריש".

אנרג'יאן צלחה כאמור את מבחן הגיוס, לאחר שנאלצה להפחית את שוויה בהנפקה בכ-10%, לכ-500 מיליון דולר "לפני הכסף", בשל חוסר התלהבות של המשקיעים בחו"ל מההנפקה. בשל הביקושים הנמוכים יחסית ויתרו בחברה על אופציית "גרין שו" - אופציה הניתנת לחתמים לרכישת מניות החברה במחיר ההנפקה במקרה של ביקושי יתר. בעלי המניות העיקריים באנרג'יאן, ובהם המייסדים מתיאוס ריגס וסטטיס טופוזוגלו, השקיעו בהנפקה כ-15 מיליון דולר "כדי להראות את מחויבותם".

המספרים הבולטים בהנפקת אנרג'יאן

לעומת הביקושים הנמוכים בלונדון, שם גויסו כשני שלישים מהסכום, בישראל נהנתה הנפקת המניות של אנרג'יאן מעניין רב מצד גופים מוסדיים, מה שסייע לה לגייס כאן את יתרת הסכום של כ-140 מיליון דולר. מי שעמדה בראש הרוכשים בישראל היא כלל ביטוח, שהשקיעה בהנפקה כ-100 מיליון דולר, ובהתאם צפויה להיות בעלת עניין באנרג'יאן, עם כ-10% מההון. מלבד כלל ביטוח, בין הגופים המקומיים שלקחו חלק בהנפקה היו פסגות, מיטב דש וקרן ספרה. את הגיוס בחו"ל הובילו מורגן סטנלי וסיטי, ואת החלק שגויס בארץ הובילה פועלים אי.בי.אי. כלל ביטוח ופסגות כבר מעורבים בפעילותה של אנרג'יאן, ומהווים חלק מקונסורציום של גופים בינלאומיים וישראליים שחתמו באחרונה על הסכם מימון בהיקף של 1.25 מיליארד דולר מול אנרג'יאן, המיועד לפיתוח פעילותה.

באנרג'יאן מסרו היום, כי מדובר בהנפקה הראשונית הגדולה ביותר שנעשתה מתחילת השנה בלונדון, ובפרויקט הגז והנפט הגדול ביותר שהונפק זה ארבע שנים בבורסה הלונדונית. מלבד "כריש" ו"תנין", שככל הידוע משקפים כ-70% משוויה, מחזיקה אנרג'יאן גם בקידוחים ביוון ובמונטנגרו.

הצטרפותה של אנרג'יאן לזירת המסחר המקומית ממשיכה את גל הנפקות האקוויטי הראשוניות, שהחל פה בשנה שעברה, אז בוצעו 17 הנפקות ראשוניות של מניות בבורסה המקומית. גל זה נמשך גם השנה, שאותה פתחה רשת בתי המלון פתאל עם הנפקת ענק, שבמסגרתה גייסה יותר מ-500 מיליון שקל לפי שווי חברה של כ-4 מיליארד שקל לפני הכסף.

בימים האחרונים הבטיחו גם רשת האופנה המקוונת עדיקה וחברת המרכזים המסחריים צים סנטרס את הצטרפותם לבורסה בתל אביב, באמצעות הנפקה ראשונית של מניות.

אנרג'יאן, שרכשה את מאגרי "כריש" ו"תנין" בעקבות אישור מתווה הגז, היא המתחרה של מאגרי "לוויתן" ו"תמר", הנשלטים על-ידי קבוצת דלק של יצחק תשובה ונובל אנרג'י.

המחיר הממוצע של העסקאות שחתמה אנרג'יאן בחודשים האחרונים נע סביב 4 דולרים ליחידת חום, נמוך בכ-20% מההסכמים שנחתמו מול "לוויתן" ונמוך בכ-30% מהמחיר שאותו משלמת חברת החשמל ל"תמר".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.