שנה 2017 היטיבה עם רוב השווקים הפיננסיים בעולם, אך עם תחילת 2018 שווה לשים לב לכמה מהמרכיבים המפתיעים שאפיינו את שוקי המניות והאג"ח הגלובליים בשנה החולפת.

בכמה מקרים הצליחו השווקים להפתיע לא רק את החזאים, אלא אפילו עמדו בניגוד למוסכמות בסיסיות שהיו מקובלות במשך שנים. האם הלקחים של 2017 יצליחו להפוך עבור המשקיעים גם את 2018 לשנת השקעות מוצלחת?

מכפיל גבוה לבדו

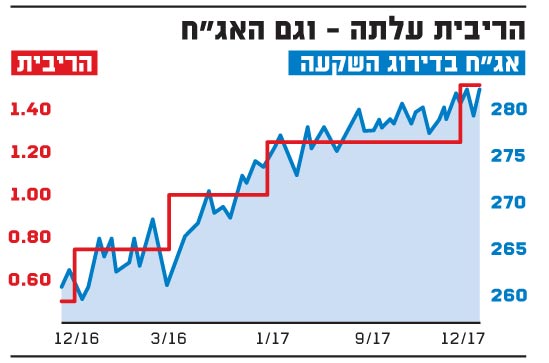

הפתעה 1: הריבית עולה, אג"ח ארוך לא נפגעת

אחת המוסכמות הבסיסיות בקרב ציבור המשקיעים היא כי כשהריבית עולה, צריך למהר ולצאת משוק האג"ח כדי להימנע מהפסדי הון. לפי התיאוריה, ככל שהמח"מ ארוך יותר, הפסדי ההון עשויים להיות גדולים יותר בשל מנוף האשראי.

ואולם, בשנה האחרונה הריבית בארה"ב עלתה 4 פעמים (כולל העלייה בדצמבר 2016). ומה קרה לאג"ח בתקופה הזו? הדולר נחלש ותשואות האג"ח לא רק שלא עלו, אלא אף ירדו, כך שהמשקיעים אפילו הרוויחו - ולא מעט. התשואה באג"ח הממשלתי ל-10 שנים ירדה בשנה האחרונה מ-2.45% ל-2.4%, בעוד שבשוק האג"ח הקונצרני החגיגה היתה גדולה עוד יותר וכך גם הרווחים של המשקיעים.

2017 היתה שנת שיא לאג"ח חו"ל נקוב בדולר. היקף ההנפקות של האג"ח העפיל לשיא של כל הזמנים, האג"ח הקונצרניות נסחרו בעליות והמשקיעים המשיכו להרוויח. הודות לשוק הנפקות חזק בשנה החולפת, גייסו חברות אג"ח קונצרני דולרי בכ-3.5 טריליון דולר, כאשר הריביות הנמוכות הובילו לכך שהחברות המשיכו להקטין את עלויות המימון ולשפר עוד את מצבן הפיננסי, תופעה שהובילה לצמצום מרווחי האשראי ויצרה רווחי הון למשקיעי האג"ח.

ב-2017 רשמו מדדי האג"ח הקונצרני תשואות מצוינות בכל הדירוגים. בדירוגים הגבוהים נרשמו עליות של עד 7% במדדי אג"ח, כמו זה של IBOXX העוקב אחר סל אג"חים בדירוגי השקעה, ועד ל-6% במדדי אג"ח High Yield, אם כי יש להביא בחשבון שהמח"מ שלהם ארוך במונחים ישראליים (מעל 7 שנים). גם במח"מים הקצרים יותר נרשמו עליות נאות של 2%-5%.

הריבית עלתה

במבט ל-2018, האג"ח הדולריות כבר מגלמות צפי ליותר מ-2 העלאות ריבית בארה"ב, כלומר התשואות גבוהות מכפי שניתן למצוא בדירוגים דומים בשוקי אג"ח אחרים, כולל אירופה וישראל. בנוסף, האפיק הקונצרני עשוי להרוויח גם מאפשרות להיווצרות מחסור. זאת בשל הצפי לירידה בהיקף הנפקות האג"ח, לצד המשך ביקוש איתן. הירידה בהנפקות צפויה בשל רפורמת המס של טראמפ, שפגעה בתמריצים לגייס אג"ח חדש, בעוד שהרצון של משקיעים לשפר את התשואות הגלומות בתיק ההשקעות, צפוי לתמוך בהמשך הביקוש לאג"ח. לאור מרווחי האשראי הקטנים יחסית בדירוגים הנמוכים, בראייה קדימה נראה נכון יותר להעדיף אג"ח בדירוגי השקעה על פני High Yield.

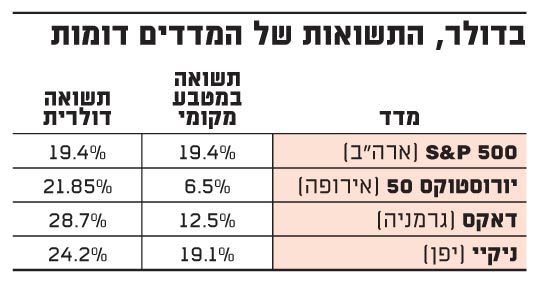

הפתעה 2: המניות עולות יותר, המטבע יורד

רוב החזאים טענו שעליית הריבית בארה"ב אמורה לתרום להתחזקות הדולר בעולם, אך באופן פרדוקסלי הוא דווקא נחלש. למרות שהריבית הדולרית כיום היא מהגבוהות בשווקים המפותחים, ב-2017 נחלש הדולר מול סל המטבעות העולמי. החולשה הזו הייתה הגורם המרכזי לפערים שראינו בשנה החולפת בין הביצועים של שוקי המניות.

כך למשל, הנאסד"ק עלה בשנה האחרונה ב-28%, בעוד שהדאקס הגרמני עלה ב-12.5% בלבד, אולם הפער בין שני המדדים דומה לשיעור היחלשות הדולר מול האירו בשנה האחרונה, כ-15%. באופן דומה, הניב מדד הדאו ג'ונס 25% בשעה שהניקיי ביפן עלה בכ-20%, כאשר הין התחזק מול הדולר האמריקאי בכ-5%.

במבט ל-2018 קשה לראות את הדולר ממשיך להיחלש בשיעור משמעותי במשך שנה נוספת, כאשר פערי הריביות לטובתו צפויים להמשיך לגדול. מנגד, קשה גם לראות את האירו רושם התחזקות משמעותית נוספת בשנה הקרובה, אחרי הקפיצה שלו בשנה האחרונה. לנוכח כל אלה, נראה כי בשנה הקרובה דווקא הגדלה של החשיפה המנייתית מחוץ לארה"ב עשויה להועיל לתיק ההשקעות. אם ב-2018 המטבעות האחרים ייחלשו מול הדולר, הרי שהדבר ישפר גם את כושר התחרות של החברות הזרות מול החברות האמריקאיות ויחד עם השיפור שהחל כבר ב-2017 בכלכלות המפותחות כדוגמת אירופה, שווקים מפותחים מחוץ לארה"ב עשויים להפתיע.

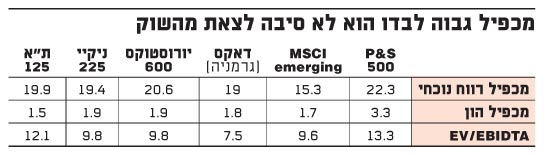

הפתעה 3: מכפילי רווח גבוהים? הרווח יכול לעלות יותר

מחירי המניות בכל העולם אינם זולים בפתחה של 2018. עם זאת, ב-2017 קיבלנו הוכחה לכך שמכפילים גבוהים לכשעצמם הם לא סיבה לצאת מהשוק לעמדת המתנה. למרות שמכפילי המניות בשוק האמריקאי למשל עומדים על 22 ב-S&P 500, מעל הממוצע של השנים האחרונות, הצליחו החברות להפגין קצבי צמיחה מהמהירים מזה כמה שנים, מה שיכול להצדיק חלק מהעלייה ברמות המכפילים ואת הביצועים של המניות בארה"ב.

ההפתעה הגדולה השנייה היא שהחברות האמריקאיות לא נשארו לבדן. לראשונה מזה שנים, גם החברות באירופה, יפן ושאר העולם הציגו קצב צמיחה מרשים, כפי שניתן היה לראות בדוחות הכספיים לרבעון השלישי - מה שתרם בצורה משמעותית לביצועים שלהן והצדיק את ההחלטה של משקיעים רבים לגוון את תיק ההשקעות ולצאת גם מארה"ב.

במבט ל-2018, בולטת העובדה כי המכפילים בשווקים שמחוץ לארה"ב נמוכים יותר. בעוד שמכפיל הרווח של S&P 500 כרגע הוא 22.6, גבוה משמעותית מהמכפיל הממוצע של 17, המכפיל של מדד יורוסטוקס 600 באירופה הוא 20.6, קרוב מאוד למכפיל הממוצע שלו בשנים האחרונות. המכפיל של הדקס הוא 19, לעומת ממוצע של 17 בשנים האחרונות. בת"א 125 עומד המכפיל של 19.8 לעומת ממוצע של 18.5. גם בשאר בחינות תמחור שוקי המניות התמונה דומה - כלומר באופן יחסי שווקים כמו ישראל, גרמניה, יפן ובריטניה זולים יותר משוק המניות האמריקאי.

בנוסף למכפילים הזולים, ב-2018 גם תחזיות הצמיחה של החברות מחוץ לארה"ב גבוהים יותר מאלה של החברות האמריקאיות - מה שתורם עוד יותר לצפי לביצועים חזקים שלהם. לפי ריכוז תחזיות של בנקים להשקעות ל-2018, הרווח למניה של החברות בארה"ב צפוי לגדול ב-12%, לעומת צפי לצמיחה של 17% ביפן למשל או 15% בסין.

גם העובדה שבכל העולם המפותח שמחוץ לארה"ב יישארו הריביות נמוכות לפחות בשנה הקרובה, תורמת לציפייה שהביצועים של המדדים שם יבלטו לחיוב בשנה הקרובה, כך שלמשקיעים יש תמריצים לפזר את החשיפה המנייתית גם מחוץ לארה"ב.

בשורה התחתונה, אחרי כמה שנים טובות בשווקים הפיננסים, 2017 ניפצה עוד כמה מוסכמות והוכיחה לנו שחשוב לא להיות במצב של קיבעון מחשבתי. ככל הנראה, 2018 תנפץ מוסכמות נוספות.

בדולר, התשואות של המדדים דומות

הכותב הוא מנהל הפרויקטים ופיתוח עסקי בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסיים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.