אחת מכל 10 בקשות של רוכשי דירות לקבלת משכנתא מהבנק נפסלת. מדובר בפסילה מוחלטת, או בהחלטת הבנק שלא להעמיד לרוכשים את מלוא הסכום המבוקש, מה שכמובן מכשיל עסקאות רבות. כך עולה מבדיקה שערכה לשכת שמאי המקרקעין עבור "גלובס".

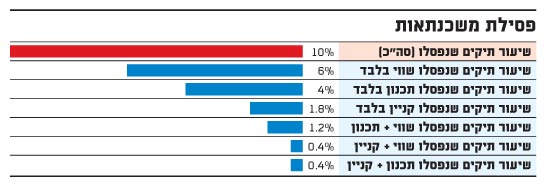

הבדיקה, שכללה 830 חוות דעת שמאיות שביצעו שמאים מטעם הבנקים למשכנתאות עבור לווים פוטנציאליים על מנת לאשר מתן הלוואה מהבנק כנגד משכון הנכס, עולה כי 10% מהבקשות נפסלו או שלא אושרו במלואן. "ישנן שלוש סיבות עיקריות לפסילת הבקשות", מסביר יו"ר לשכת שמאי המקרקעין חיים מסילתי, "פערים בשווי, בעיות תכנוניות ובעיות קנייניות".

חלומות על תמ"א

חשוב לציין כי דוח השמאי מטעם הבנק למשכנתאות מגיע בשלב מאוחר יחסית של העסקה. הלווים כבר קיבלו את אישור הזכאות של הבנקים לקבלת משכנתא (הוכחת החזר וכיו"ב), ורבים מהם לא מעלים על דעתם כי בקשתם להלוואה לא תתקבל בגלל בעיות בשומה.

"פסילת משכנתא בגלל פערים בשווי מתרחשת גם כאשר הכל בסדר מבחינה תכנונית וקניינית", מדגיש מסילתי. "אין מרפסות לא חוקיות, הרישום בוצע כהלכה בטאבו, אבל פשוט לדעתו של שמאי הבנק הקונה שילם יותר מדי תמורת הנכס. נכון שהיום ישנם מסדי נתונים גלויים יותר בנוגע לשוויין של דירות כמו מערכת המידע של רשות המסים, אך גם נתונים אלה לוקים בחסר. דירה עם נתונים דומים יכולה להיות מוערכת בסכומים שונים בגלל מאפיינים כמו נוף, רעש וכו', ואת זה לא ניתן לראות ברשות המסים.

"נוסף לכך, בשנים האחרונות יש לא מעט עסקאות שנעשות בבניינים שמקודמות בהם תוכניות של פינוי בינוי או תמ"א 38, ומחיר העסקאות מגלם הרבה פעמים פוטנציאל לעליית שווי ביום שפרויקט התחדשות עירונית ימומש. הקונים סבורים שהפוטנציאל הוא ממשי, ומשלמים יותר על הדירה. אלא שמבחינת הבנקים, עליית השווי יכולה לקבל ביטוי רק כאשר כבר קיים לפרויקט היתר בנייה. במקרים כאלה, שמאי הבנק צפוי להעריך את שווי הדירה ללא הפוטנציאל, כלומר במחיר נמוך יותר מזה שהגיעו אליו הקונה והמוכר בעסקה. במקרים כאלה, מוצאים עצמם קונים שחתמו על חוזה, ופנו לבנק לקבל משכנתא, שהבנק מאשר להם משכנתא נמוכה מזו שביקשו".

במקרים אחרים, שבהם מתאשרת לא פעם משכנתא אבל בסכום נמוך מהמבוקש, בולט הנושא התכנוני. "ישנם מקרים שהקונה בטוח שהוא רכש דירת 4 חדרים, אבל כששמאי הבנק מגיע להעריך את שווי הדירה, הוא מגלה שחדר אחד לא עונה על הגדרת חדר במונחים שמאיים-תכנוניים, שהם מינימום 8 מ"ר, ומינימום 2.6 מטרים כל צלע של החדר. במקרה כזה הוא יעריך את שווי הדירה כדירת 3 חדרים ועוד חדרון. במקרים אחרים, בעיקר בדירות גג וגן ישנות, שם קל יותר היה בעבר להרחיב שטח פרטי של גינה או גג על חשבון שטחים ציבוריים, השמאי של הבנק שעושה בדיקה מקיפה בתיק הבניין, מוצא שהגינה או הגג הצמודים לדירה הם בשטח קטן יותר מזה שגולם בעסקה, מאחר שחלק מהשטח הוא תוצאה של פלישה".

"זהירות יתר"

אחד המקרים עליהם מצביע מסילתי, שבהם לא אושרה משכנתא כמבוקש, היה בעסקה שנחתמה לרכישת דירת גן ברחוב הציונות באשדוד. "מדובר בבניין שנבנה בשנות ה-80, בדירה שהוגדרה כדירת גן", אומר מסילתי. "הקונה חתם על חוזה לרכישת הדירה ב-2.3 מיליון שקל, אך השמאי של הבנק מצא כי הגינה אינה צמודה לדירה בטאבו, ולכן העריך אותה ב-1.9 מיליון שקל בלבד. פער של 400 אלף שקל".

מבחינת דרישות ההון עצמי, בהנחה שקונה מתכנן ליטול משכנתא בשיעור מקסימלי של 75% (רוכש דירה יחידה), מדובר על פער לא מבוטל של 100 אלף שקל שהקונה נדרש לפתע להביא מהבית.

הסיבה השלישית נוגעת לנושא הקנייני. "לעתים קונה חושב שהוא רוכש דירה מסוימת, אך כששמאי הבנק מגיע להעריך את שווייה הוא מוצא שהתקנון והתשריט של הדירה לא תואמים, ויש קושי לזהות את הנכס. במקרה כזה לא תתאשר משכנתא בכלל. ביישוב באר גנים למשל, שבו מתגוררים מפוני גוש קטיף לפי תמ"א 39, לא נמצאה התאמה בין המגרשים שהיו רשומים באישור הזכויות ברמ"י לבין רישום המגרשים בפועל. בעיות זיהוי מהסוג הזה מצריכות את הקונה הרבה פעמים לכתת רגליו בין המוסדות התכננוניים הרלוונטיים כדי להסדיר את הרישום. הבעיות אולי פתירות, אך הן אורכות הרבה פעמים זמן רב, שמכשיל את סגירת העסקה. בשכונת התקווה בתל-אביב למשל, לרבים מהבניינים אין היתר בנייה, ולכן יש מקרים שבנקים מאשרים משכנתא בעסקאות כאלה, אך עם ממד של הפחתת שווי".

לדברי מסילתי, "הבעיה שחלק מהקונים פונים לבנק בשלב שבו כבר חתמו על חוזה ושילמו מקדמה, והתחייבו לשלם את יתרת הכסף על סמך משכנתא תוך חודשים ספורים. את המוכר לא מעניין אם הבנק אישר או לא אישר מתן משכנתא, והקונה מוצא את עצמו בהפרת חוזה והוא מתחנן לחסדיו של המוכר, שלעתים העיכוב במימוש העסקה משליך גם עליו כמי שהתחייב לקנות דירה אחרת".

כצפוי, מסילתי ממליץ לבחון היטב את מצבו התכנוני והקנייני של הנכס לפני רכישת הנכס וחתימה על החוזה. "למה הבנק שולח שמאי לנכס? כי הבנק שומר מצוין על הכסף שלו, למקרה שהבנק ייאלץ לממש את הנכס. גם רוכשי הדירות שמבקשים לקחת משכנתא צריכים לנהוג באותה דרך".

לדברי עו"ד ישראל ליברובסקי ממשרד ויו-ליברובסקי, המתמחה בתביעות בתחום המשכנתאות, הסיבה לשומות "הזהירות" של שמאי הבנקים נובעת דווקא מסיבות אחרות. "לפני שנים מספר הבנקים תבעו שמאים שנתנו הערכות יתר של נכסים, ומאז השמאים שומרים יתר על המידה על אינטרס הבנק ונותנים הערכות שווי נמוכות. השמאים יודעים להתעלם מפוטנציאל של תמ"א 38 לעליית שווי הדירה, גם אם התכנון מתקדם ונמצא לפני אישור.

"לעומת זאת, כשהם מתבקשים לבצע הערכת שווי עבור רשות מקומית, הם יודעים מצוין להפוך את עורם, ולהכליל את הפונציאל התכנוני לעליית שווי, מקדמי ככל שיהיה, כדי להטיל שומות כבדות של היטלי השבחה שנדרשים מוכרי הדירות לשלם לרשויות המקומיות".

פסילת משכנתאות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.